Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Investigación & Desarrollo

versión impresa ISSN 1814-6333versión On-line ISSN 2518-4431

Inv. y Des. vol.18 no.2 Cochabamba 2018

DOI: 10.23881/idupbo.018.2-3e

ARTÍCULOS – ECONOMÍA Y EMPRESA

MIDIENDO LA EXPOSICIÓN A LA INCERTIDUMBRE CAMBIARIA EN ENTIDADES BANCARIAS

MEASURING EXPOSURE TO CURRENCY UNCERTAINTY IN BANKING ENTITIES

Saulo A. Mostajo Castelú

Centro de Investigación e Innovación en Finanzas (CIIFI)

Programa Doctoral en Economía y Administración

Universidad Privada Boliviana

smostajo.quant@gmail.com

(Recibido el 10 de octubre 2018, aceptado para publicación el 15 de diciembre 2018)

RESUMEN

El trabajo de investigación pretende aproximar los efectos de la incertidumbre cambiaria al interior de la hoja de balance de una entidad bancaria, bajo la premisa de que el banco asumirá los efectos de la incertidumbre percibida por los depositantes de acuerdo a la exposición generada por las divisas que administra. La exposición a la incertidumbre cambiaria supone efectos intertemporales en la posición de liquidez del banco, relación dinámica que se aproxima por medio de funciones impulso-respuesta generadas a partir de la especificación de modelos de vectores autorregresivos y proyecciones locales.

Palabras Clave: Riesgo Cambiario, Riesgo de Balance, Incertidumbre, Vectores Autoregresivos, Proyecciones Locales.

ABSTRACT

The research aims to approximate the effects of the exchange uncertainty within the balance sheet of a bank, under the premise that the bank will assume the effects of the uncertainty perceived by depositors according to the exposure generated by the currencies in administration. The exposure to the exchange uncertainty supposes intertemporal effects in the liquidity position of the bank, a dynamic relationship is approximated by impulse-response functions generated from the specification of vectors autoregressive and local projections models.

Keywords: Currency Risk, Balanced Sheet Risk, Uncertainty, Vector Autorregressive, Local Projections.

1. INTRODUCCIÓN

En la última década, el comportamiento flat del tipo de cambio nominal se ha constituido en un indicador de manejo de las expectativas de corto plazo de los agentes económicos y en cierta medida coadyuvó en el proceso de desdolarización de la economía que se encaró vía descenso de los depósitos del público en moneda extranjera [1].

La invariabilidad del tipo de cambio, regida por un sistema de tipo de cambio fijo deslizante crawling peg [2], conlleva costos asumidos a través del uso de las Reservas Internacionales Netas (RIN), las mismas que llegaron a niveles históricos (15,123MM de Dólares Estadounidenses)[1] y que en los últimos ejercicios contables registran una marcada tendencia negativa como resultado de la dinámica en la balanza comercial y en las cuentas fiscales [3].

El comportamiento a la baja de las RIN aumenta la creencia de devaluación futura, sensibilizando el comportamiento de los agentes económicos, quienes incrementan sus expectativas a la devaluación de la moneda local.

La respuesta de los policy makers se ha concentrado en mantener la paridad a costa de financiamiento externo, mecanismo finito que incrementa los riesgos macroeconómicos y genera presiones alcistas en los tipos de interés del mercado de intermediación financiera [4]; aspectos que a la larga podrían ser causales del inicio de un proceso recesivo y por tanto de una inevitable devaluación [5].

El contexto, antes detallado, incide directamente sobre la estructura de la hoja de balance de las Entidades de Intermediación Financiera (EIF), las mismas que administran los riesgos propios de su giro de negocio, a fin de atender los derechos de los depositantes en el marco las obligaciones descritas en la Teoría de la Intermediación basada en la supervisión delegada [6].

En este sentido, es importante mencionar que el comportamiento del tipo de cambio nominal, Figura 1, da cuenta de la inexistencia de riesgo cambiario de mercado, no obstante, el riesgo cambiario de balance o estructural[2] existe, y se observa su incidencia en la rentabilidad y en la generación de flujos de efectivo, a través de la posición cambiaria.

Entonces, las expectativas generadas por las presiones a la devaluación de la moneda local inciden en la posición cambiaria de las EIF, afectando de esta manera sus saldos líquidos en divisas, lo que en casos extremos podría dar lugar a una crisis bancaria vía derrumbe monetario [1].

Ahora bien, las expectativas sobre devaluación han estado latentes en la economía desde el momento en que la Autoridad Monetaria decidió intervenir permanentemente el mercado de divisas, producto de los resabios de la histéresis generada por la hiperinflación de los años 80, generando incertidumbre con respecto al comportamiento futuro del tipo de cambio nominal.

Por tanto, shocks especulativos ocasionados por la incertidumbre cambiaria, se traducirían en salida de depósitos, afectando la posición de tesorería de las EIF y en su caso pudiendo escalar incluso a niveles de pánico bancario que obligarían al prestamista de última instancia (PUI) tomar medidas conducentes a evitar inestabilidad financiera [7].

Sin embargo, a nivel individual dicho shock especulativo sería absorbido en el corto plazo por las EIF de forma asimétrica, es decir que cada banco se vería impactado de acuerdo a la brecha abierta (gap en inglés) en su posición cambiara y per sé por el stock de depósitos del público redimibles en administración.

Bajo este contexto, el presente estudio propone una aproximación de la exposición a la incertidumbre[3] cambiaria, inmersa en la estructura de balance, así como sus efectos intertemporales en la tesorería de una EIF.

En la primera parte del trabajo se inicia con una descripción del sujeto de estudio, detallando aspectos de la base de datos utilizada así como de la estructura y volatilidad de las Obligaciones con el Público de la EIF seleccionada.

En el punto 2 se establece claramente la relación del riesgo de balance y la posición cambiaria, variable que será la proxy de la exposición a la incertidumbre cambiaria; la misma que es analizada en el inciso 4 donde se hace una descripción del método de cálculo a utilizar.

Finalmente, el punto 5 detalla el procedimiento econométrico realizado que instrumenta los cálculos descritos en el inciso 4, así como el impacto de la incertidumbre en la tesorería del sujeto de estudio, aproximación que se realiza a partir de funciones impulso-respuesta a través de Vectores Autorregresivos y Proyecciones Locales, con la finalidad de corroborar si la aproximación de la incertidumbre guarda relación teórica.

2. EL SUJETO DE ESTUDIO

Para el presente estudio se circunscribe a una sola EIF, tomando series de tiempo de datos diarios de semanas de seis días comprendidos desde el 01.01.2010 al 04.11.2018, haciendo un total de 2,966 observaciones.

La EIF seleccionada es una Entidad Bancaria de mediana envergadura, mantiene una posición competitiva entre las diez entidades reguladas más importantes del Sistema de Intermediación Financiera de Bolivia.

La estructura de Pasivos, de la EIF de análisis, denominados en Moneda Extranjera (ME) ha sufrido cambios importantes en los últimos 10 años.

Como se observa en la Figura 2, al 2008 los depósitos del público denominados en ME se concentraban en un 54.8% en Depósitos a Plazo Fijo, característica acompañada por un 34% de recursos en tenencia del Sistema Financiero y una concentración del 35.8% en los 50 mayores depositantes.

Para el 2018, la dinámica del mercado de divisas y las expectativas de los agentes económicos dio cuenta de una recomposición de la estructura de las Obligaciones con el Público, donde las Cajas de Ahorro marcan la diferencia casi con un 61%, recursos que si bien son menos costosos para la EIF son más volátiles.

El 29.5% se concentran en Cuentas Corrientes, lo que implica que el 90.4% de los depósitos son de fácil retiro por parte de los agentes económicos, otro aspecto importante es que el que sólo el 8.5% se encuentra en tenencia del sector financiero, lo que implica que la concentración en los 50 mayores depositantes, en definitiva se encuentra en empresas del sector real.

La estructura de las Obligaciones con el Público (OP) implica un incremento en los niveles de volatilidad, aspecto que se corrobora con el análisis comparativo de la variación logarítmica de los depósitos.

El comportamiento de la volatilidad de los depósitos del público consolidados son crecientes e influenciados por los cambios en los saldos en MN (Ver Figura 3), como resultado del proceso de desdolarización de la economía, la misma que ha inducido a los agentes económicos a tomar importantes posiciones en moneda local.

En cuanto a la volatilidad de los depósitos en ME, la misma presenta un comportamiento cada vez menos volátil, como resultado del descenso en el stock de recursos en ME que se traduce en menor dinámica por parte de la serie de tiempo, tal y como se puede observar en el Figura 4.

Efectuando un análisis más suavizado de la volatilidad, a fin de evitar distorsiones ocasionadas por los outliers identificados por operaciones de depósito/retiro muy puntuales, se efectúa un análisis de Valor en Riesgo (Value at Risk - VaR en inglés) con niveles de confianza del 99%, siguiendo las recomendaciones de las pruebas de backtesting practicadas a los cálculos[4], tanto a nivel consolidado como en ME (Ver Figura 4).

Los resultados al no ser condicionales son de tipo informativo, no obstante muestran el comportamiento estandarizado de la volatilidad histórica, y se observa que el efecto de shocks transitorios en los depósitos inciden en la percepción de mediano plazo del riesgo de liquidez de la EIF.

Esa percepción, da cuenta que el riesgo de liquidez esperado en Cajas de Ahorro en ME es equiparable al consolidado, comportamiento algo similar pero aminorado en las operaciones a la vista y DPF redimibles, obligando a la EIF a contar con activos en ME, que en su bucket de liquidez de 30 días supera a los pasivos en una relación de 8 a 1 veces.

Lo anterior da cuenta que la percepción esperada al riesgo de liquidez en ME presenta comportamientos que exceden la volatilidad real de los depósitos del público (Ver Figura 5), por efecto de los outliers, los mismos que inciden en los estadígrafos de dispersión, aspecto no menor que es capturado por el VaR , afectando al indicador y por consiguiente la percepción al riesgo.

Bajo estas consideraciones, la volatilidad de los depósitos en ME se debe a la dinámica del manejo de la tesorería de los ahorristas, la misma que es atendida por la EIF a partir de una estructuración de activos denominados en ME que permiten satisfacer esas necesidades.

Sin embargo, y fruto de las expectativas a la devaluación, los ahorristas también recomponen sus activos líquidos con carácter precautorio, un comportamiento explicado por Kregel (1987) como rational spirits [9].

Este comportamiento es capturado por la EIF a través de la ALM, cuyo gap de divisas da lugar a la posición descoberturada en ME (riesgo cambiario de balance o estructural) y que expone a la entidad a pérdidas/ganancias ante posibles devaluaciones/revaluaciones de la moneda local frente al Dólar Estadounidense.

El gap de divisas está sujeto a la oferta/demanda de ME por parte de los depositantes, entre otras acciones propias del giro del negocio de intermediación, dinámica mercantil que es sensible a las expectativas de devaluación, variable inobservable que incide en la tesorería de la EIF.

3. RIESGO DE BALANCE E INCERTIDUMBRE CAMBIARIA

El proceso de transformación del dinero obliga a las EIF a gestionar una compleja y extensa taxonomía de riesgos, donde los riesgos financieros poseen una mayor preponderancia como producto del giro del negocio bancario [7].

La estructuración de portafolios de activos financieros y fuentes de fondeo; visualizados desde una perspectiva de plazos, rendimientos y divisas; expone a las EIF a riesgos financieros, provocando gaps al interior de la hoja de balance que obliga a los tomadores de decisiones a la implementación de sistemas de gestión de activos y pasivos [8], los mismos que coadyuvan en el establecimiento de estrategias conducentes a mantener una relación riesgo-retorno aceptable para los stakeholders.

En este sentido, la gestión de activos y pasivos (Asset Liability Managemen – ALM en inglés) se traduce en efectos sobre los flujos de efectivo, y por tanto en la posición de la Tesorería, incidiendo en la creación de valor de la EIF.

El enfoque contable permite matizar la relación de los efectos de las fuentes de financiamiento en el stock de Tesorería (liquidity warehousing) vía el principio de la doble partida, que establece una igualdad de los activos (A) y las fuentes de financiamiento; pasivo (P) y patrimonio (E):

![]()

Si se expresa la estructura del Activo, separando los activos líquidos del resto, se determina la Tesorería (T), que conforma los recursos Disponibles más la Cartera de Inversión negociable (trading book) o temporaria y que operativamente se constituye en el Fondo de Maniobra de la entidad bancaria.

![]()

Por tanto, la Tesorería es la relación Pasivo más Patrimonio menos el Activo Neto de Tesorería (ANT).

![]()

Las Obligaciones con el Público (OP) conforman la fuente principal de financiamiento bancario (financiación típica), las mismas que coadyuvan en la generación de apalancamiento operativo más no financiero.

![]()

Las OP están conformadas por Cuentas Corrientes (CC) u operaciones a la vista, Cajas de Ahorro (CA) y Depósitos a Plazo Fijo (DPF) clasificadas en dos denominaciones Moneda Nacional (MN) y Moneda Extranjera (ME); captaciones que por sus características de disponibilidad para el cliente tienen diferente dinámica.

Para el caso de los DPF, se está considerando su plazo de vencimiento, dado que aquellos títulos menores o iguales a 360 días conforman parte del Encaje Legal (reservas bancarias obligatorias) y aquellos mayores a 360 días no encajan dado que no pueden ser redimidos anticipadamente, es decir, conforman el core deposit del Banco.

Las Otras Fuentes de Financiamiento (OFF) y el Patrimonio, son recursos estables en el tiempo y su comportamiento es administrable a través de herramientas como el Calce de Liquidez, y que en su momento serán fácilmente identificables a nivel del Flujo de Caja (Net Cash Flow – NCF) o Flujo de Tesorería (∆T), por lo que serán considerados constantes para efectos de análisis.

Para el caso de los ANT, su dinámica está principalmente influenciada por el comportamiento de la cartera de préstamos que administra la EIF, por tanto, shocks especulativos no se manifestarán por esta vía.

Sin embargo, la dinámica de la T es influenciada por el comportamiento intertemporal de las OP como resultado del proceso de intermediación financiera, la misma que genera la multiplicación del dinero en la economía, tal y como se muestra a continuación.

Retomando (3)

![]()

Ordenando

donde, la posición cambiaria (PC).

![]()

Si (8) en (7)

![]()

Aplicando diferencias

El NCF converge a un proceso estacionario con una distribución ![]() , variable que ante shocks cambiarios se verá afectada, por tanto la Tesorería, sin importar su denominación es sensible a los cambios en la dinámica del mercado cambiario.

, variable que ante shocks cambiarios se verá afectada, por tanto la Tesorería, sin importar su denominación es sensible a los cambios en la dinámica del mercado cambiario.

Al respecto, el gap de divisas está sujeto a la oferta/demanda de ME por parte de los depositantes, entre otras acciones propias del giro del negocio de intermediación, dinámica mercantil que es sensible a las expectativas de devaluación, esta última variable inobservable que incide en la tesorería de la EIF.

4. APROXIMACIÓN DE LA EXPOSICIÓN DE LA INCERTIDUMBRE CAMBIARIA

La mainstream ha incorporado el cálculo de la incertidumbre para poder explicar hechos económicos diversos, si bien las aproximaciones son ampliamente criticadas por las escuelas keynesina y poskeynesiana [9], la ortodoxia dominante sugiere la aproximación de la incertidumbre a partir del análisis de la volatilidad condicional del término de perturbación estocástico presente en aproximaciones econométricas.

Revisando la literatura, las aproximaciones de la incertidumbre económica de Bloom (2009)[5] encuentra una fuerte relación contracíclica entre la actividad real y la incertidumbre como proxy de la volatilidad del mercado de acciones. Sus estimaciones por Vectores Autorregresivos (VAR) sugieren que la incertidumbre tiene efectos en los niveles de empleo y fluctuaciones macroeconómicas.

Bachmann, Elstner y Sims (2013) siguen esta aproximación para firmas alemanas y arguyen que la incertidumbre se manifiesta a causa de la recesión.

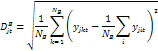

El presente trabajo utiliza una proxy de la incertidumbre económica [11], [12], la misma que responde a la siguiente fórmula (12).

![]()

donde ![]() es la información bursátil del agente k-esimo en el tiempo t,

es la información bursátil del agente k-esimo en el tiempo t, ![]() es el peso aplicado al agente k,

es el peso aplicado al agente k, ![]() la proyección condicional de la variable observable y

la proyección condicional de la variable observable y ![]() el proxy de la incertidumbre.

el proxy de la incertidumbre.

En este sentido, para efectuar la aproximación de la exposición de la incertidumbre cambiaria, se utilizará como punto de partida la posición cambiaria; para lo cual primero se debe comprender que la ausencia de volatilidad en el tipo de cambio nominal elimina el efecto precio en el mercado de divisas, por tanto la incertidumbre de los agentes económicos ante las presiones a la devaluación está inclinada a obtener liquidez de forma inmediata, aspecto que sensibiliza a la posición de Tesorería de la EIF, que ante una materialización del evento (devaluación de la moneda local) el efecto negativo en los flujos de efectivo en ME sería instantáneo, seguido por un contagio en los flujos en MN.

Retomando la ecuación (8)

![]()

Esta presión ejercida por los agentes económicos se traduce en salidas de depósito y/o reconversión del portafolio de divisas de los ahorristas, comportamiento que se considera racional bajo el supuesto de que las mismas son adoptadas bajo el análisis de toda la información disponible en el mercado [10], aspecto que se evidenció en el punto III.

La exposición al riesgo cambiario de balance posee magnitudes diferenciadas de una EIF a otra, por tanto los efectos de la incertidumbre cambiaria en la economía tendría efectos asimétricos entre entidades, la misma que estaría en función a la cantidad de ME que administra.

La literatura sugiere que en regímenes cambiarios fijos no existe incertidumbre cambiaria, sin embargo, la histéresis presente en los agentes económicos genera expectativas a la devaluación que derivan en el recambio de divisas, ocasionando que los agentes económicos se refugien en divisas fiduciariamente más fuertes, traduciéndose en presiones en el NCF y por ende en la T de la EIF vía salida de depósitos.

La falta de volatilidad del tipo de cambio nominal no permite determinar, por esa vía, los efectos de la incertidumbre cambiaria, ocasionando que los shocks sean de tipo no observable, entonces ajustando la fórmula (12) a una sola EIF y en términos de la variable proxy, tenemos que:

![]()

donde ![]() es la información económica del agente k-esimo en el tiempo t (no observable),

es la información económica del agente k-esimo en el tiempo t (no observable), ![]() es la proyección condicional de la posición cambiaria y

es la proyección condicional de la posición cambiaria y ![]() es el proxy de la incertidumbre.

es el proxy de la incertidumbre.

Bajo este análisis, es pertinente aclarar que para el presente estudio se pretende aproximar la exposición a la incertidumbre cambiaria al interior de la hoja de balance de una EIF, más no así la incertidumbre cambiaria per sé, puesto que el análisis tiene características endógenas y por tanto suponemos shocks finitos en función a la exposición al riesgo de balance.

5. MARCO ECONOMÉTRICO

5.1 Aproximación de la incertidumbre

Se considera que ![]() sigue un proceso de tipo AR(p), modelo que posee un término de error estocástico que converge a un proceso estacionario.

sigue un proceso de tipo AR(p), modelo que posee un término de error estocástico que converge a un proceso estacionario.

Al respecto, para el caso de estudio, se determina que ![]() sigue un proceso AR(3), cuyos residuos garantizan ruido blanco de acuerdo a la prueba de Ljung-Box (1979), a niveles de confianza convencionales.

sigue un proceso AR(3), cuyos residuos garantizan ruido blanco de acuerdo a la prueba de Ljung-Box (1979), a niveles de confianza convencionales.

A fin de garantizar independencia en las innovaciones de ![]() [6], se considera que la volatilidad logarítmica de

[6], se considera que la volatilidad logarítmica de ![]() sigue una estructura autorregresiva:

sigue una estructura autorregresiva:

Para el caso de análisis, ![]() converge a un AR(7), donde al igual que en el paso anterior se garantiza ruido blanco de los residuos mediante el análisis del correlograma de los errores al cuadrado sugerido por Ljung-Box, más no se puede aceptar la hipótesis nula de convergencia a la normalidad de Jarque-Bera.

converge a un AR(7), donde al igual que en el paso anterior se garantiza ruido blanco de los residuos mediante el análisis del correlograma de los errores al cuadrado sugerido por Ljung-Box, más no se puede aceptar la hipótesis nula de convergencia a la normalidad de Jarque-Bera.

El predictor de la incertidumbre se aproximará como:

![]()

Los resultados obtenidos de ![]() guardan relación con aproximaciones de la incertidumbre revisadas en la literatura (Ver Figura 6).

guardan relación con aproximaciones de la incertidumbre revisadas en la literatura (Ver Figura 6).

Al respecto ![]() es un proceso estacionario contrastado por Dickey-Fuller (1979), Phillips Perron (1988) y Kwiatkowski-Phillips-Scmidt-Shin (1992).

es un proceso estacionario contrastado por Dickey-Fuller (1979), Phillips Perron (1988) y Kwiatkowski-Phillips-Scmidt-Shin (1992).

Adicionalmente, se observa que la curva de probabilidades de ![]() aproxima a una curva logarítmico normal, de acuerdo a las pruebas de Anderson-Darling de Stephens (1974, 1976, 1977 y 1979), Kolmogorov-Smirnov de Chakravart, Laha y Roy (1967) y Chi-cuadrado de Snedecor y Cochran (1989); evidenciándose colas anchas en la distribución de probabilidades, que sugieren la presencia de eventos extremos de baja probabilidad pero de importante impacto, eventos verosímiles característicamente utilizados en ejercicios de tensión.

aproxima a una curva logarítmico normal, de acuerdo a las pruebas de Anderson-Darling de Stephens (1974, 1976, 1977 y 1979), Kolmogorov-Smirnov de Chakravart, Laha y Roy (1967) y Chi-cuadrado de Snedecor y Cochran (1989); evidenciándose colas anchas en la distribución de probabilidades, que sugieren la presencia de eventos extremos de baja probabilidad pero de importante impacto, eventos verosímiles característicamente utilizados en ejercicios de tensión.

5.2 Efecto Intertemporal de la Incertidumbre

Como producto de la histéresis, los efectos intertemporales de la exposición a la incertidumbre cambiaria (![]() ) sobre la tesorería de la entidad bancaria debiera ser inmediata, esto supone caracterizar las relaciones dinámicas de las variables de análisis [12].

) sobre la tesorería de la entidad bancaria debiera ser inmediata, esto supone caracterizar las relaciones dinámicas de las variables de análisis [12].

Al respecto, como ya se mencionó ![]() y

y ![]() responden a un proceso I(0). Adicionalmente, es pertinente caracterizar la dinámica de

responden a un proceso I(0). Adicionalmente, es pertinente caracterizar la dinámica de ![]() sobre las cuentas de fondeo de la Entidad Bancaria, toda vez que la incertidumbre se materializará con una salida de depósitos y/o la recomposición de recursos líquidos de los ahorristas, para lo cual se utilizará como variable de control el logaritmo de los Depósitos del Público (Cuentas Corrientes más Cajas de Ahorro) en diferencias.

sobre las cuentas de fondeo de la Entidad Bancaria, toda vez que la incertidumbre se materializará con una salida de depósitos y/o la recomposición de recursos líquidos de los ahorristas, para lo cual se utilizará como variable de control el logaritmo de los Depósitos del Público (Cuentas Corrientes más Cajas de Ahorro) en diferencias.

La dinámica se la aproxima mediante funciones impulso-respuesta vía Vectores Autorregresivos (VAR) y Local Projections [13].

La especificación de las estimaciones da cuenta de la inclusión de 14 rezagos recomendados por criterios de información, tal y como se observa en la Tabla 1.

La función impulso-respuesta calculada a partir de la estimación de VAR(14), muestra la significancia de las variables de análisis, se puede observar que la incertidumbre tienen efectos negativos tanto en la Tesorería como en los Depósitos del Púbico en Diferencias, de acuerdo a lo esperado (Ver Figura 7); los efectos identificados son de tipo transitorio y va en consonancia con eventos en la dinámica de la economía.

Los resultados obtenidos a partir del modelo VAR irrestricto fueron sometidos a pruebas convencionales, donde se observa que el análisis de estabilidad establece la inexistencia de raíces fuera del círculo unitario (ver Figura 8), sin embargo, los contrastes de Portmanteau y LM [14] establecen la presencia de correlación serial en los errores a niveles convencionales, además los mismos, no convergen a la normal, debilitando los resultados máximo verosímiles del modelo.

Los problemas de estimación vía VAR obligan a corroborar los resultados obtenidos, para el efecto se efectuó el análisis impulso-respuesta por Local Projections sugerido por Jordà (2004), la metodología permite superar las exigencias no atendidas del método VAR, y cuyos resultados son similares.

La aproximación efectuada por las Local Projections implica una estimación mínima cuadrática (Tabla 2), los resultados dan cuenta de un modelo con bondad de ajuste ajustado del 98%, con un estadístico de Durbin-Watson cercano a 2 que da cuenta de la no existencia de autocorrelación serial.

Se detectan problemas de heteroscedasticidad, debido a la presencia de cópulas y outliers en las series de tiempo analizadas, problemas que restan consistencia a los estimadores, más son anomalías que se consideran necesarias puesto a que es necesaria la presencia de volatilidad en las series temporales para analizar la incertidumbre.

El modelo especificado es de tipo Autorregresivo de Rezagos Distribuidos (ADRL) [15] de orden 14, garantizando compatibilidad con el modelo VAR irrestricto estimado, y que por construcción proporciona estimadores consistentes.

Las pruebas de Ljung-Box practicadas, tanto la prueba Q como la de errores al cuadrado dan cuenta de un proceso débilmente estacionario y que no converge a la normalidad.

Los resultados sugieren que los shocks tienen connotaciones de corto plazo y transitorias guardando relación con los resultados del VAR irrestricto y con lo esperado desde la perspectiva teórica, tal y como se puede observar en la Figura 9.

Por tanto, los cálculos de la exposición a la incertidumbre cambiaria aproximada, son coherentes a lo esperado ya que expone a la EIF de análisis a efectos negativos tanto a nivel de la Tesorería como en la volatilidad de los Depósitos del Público líquidos.

6. CONCLUSIONES

El presente trabajo propone un método para aproximar la incertidumbre cambiaria a la cual está expuesta una entidad bancaria, variable inobservable que es analizada mediante el estudio de los momentos estadísticos del término de perturbación estocástica obtenida a partir del comportamiento histórico de la posición cambiaria del banco de análisis.

El acotar el alcance del cálculo a la posición cambiaria se acide en el hecho de que las EIF tratarán de absorber los requerimientos de divisas de sus clientes, con marcada preferencia en aquellos que mantienen depósitos denominados en ME, a fin de dar señales de liquidez y aminorar el riesgo ideosincrático.

Los resultados obtenidos, considerando los modestos resultados de las estimaciones practicadas, dan cuenta que la aproximación de la exposición a la incertidumbre cambiaria realizada es coherente con lo esperado, mostrando efectos negativos de corto plazo con la tesorería y los depósitos con el público.

Los shocks generados por las innovaciones del VAR irrestricto y en las Local Projections, establecen que la incertidumbre afecta de manera inmediata y negativa a la tesorería del banco; además de que los efectos sobre los depósitos del público también guardan coherencia con los hechos presentados en la economía.

Es evidente que la magnitud del efecto estará en función de la dinámica de la posición cambiaria, por tanto, la magnitud de los recursos en ME en administración de cada Banco incidirá en los shocks de las innovaciones, algo determinado de manera plausible en las funciones impulso-respuesta.

Extender el estudio a nivel de todas las entidades bancarias, complementando la investigación de acuerdo a lo propuesto por Jurado, Ludvigson y Ng (2015) permitirá generalizar el cálculo de la incertidumbre cambiaria a nivel del Sistema Financiero.

El estudio sirve de línea base para practicar Ejercicios de Tensión de Liquidez individual o a nivel sistémico a partir de shocks generados por incertidumbre cambiaria.

7. BIBLIOGRAFÍA

[1] C. M. Reinhart y K. S. Rogoff, Esta vez es distinto: Ocho siglos de necedad financiera, México: Fondo de cultura económica, 2011.

[2] J. A. Morales, La política económica boliviana (1982 - 2010), La Paz, Bolivia: Plural editores, 2012. [ Links ]

[3] M. A. Méndez, Economía Monetaria, Santa Cruz de la Sierra, Bolivia: Universidad Autónoma Gabriel René Moreno - UAGRM, 2011. [ Links ]

[4] D. A. Fernández, S. L. Rodríguez, G. J. A. Parejo, B. A. Calvo y M. M. Á. Galindo, Política monetaria. Fundamentos y Estrategias, Madrid, España: Paraninfo, 2011.

[5] O. Blanchard, Macroeconomía, 4ta Edición, Madrid (España): Pearson Education S.A., 2006.

[6] X. Freixas y J.-C. Rochet, Economía Bancaria, Madrid, España: Antoni Bosch, 1997.

[7] E. Jadresic, K. Schmidt-Hebbel y R. Valdés, «Crisis financieras internacionales, prestamista de última instancia y nueva arquitectura financiera internacional,» Cuadernos de Economía, Año 40, nº 120, pp. 359 - 391, 2003.

[8] J. Osorio, «El tratamiento de la incertidumbre en la macroeconomía,» Economía San Marcos, pp. 1 - 40, 2015.

[9] A. De Lara Haro, Medición y control de riesgos financieros, México: Limusa, 2012. [ Links ]

[10] S. Á. Vilariño, Turbulencias financieras y riesgos de mercado, Madrid, España: Prentice Hall, Pearson Educación S.A., 2001. [ Links ]

[11] K. Jurado, S. C. Ludvigson y S. Ng, «Measuring Uncertainty,» American Economic Review, pp. 1177 - 1216, 2015.

[12] S. R. Baker, N. Bloom y S. J. Davis, «Measuring economic policy uncertainty,» Quarterly Journal of economics, Vol. 131, Issue 4, pp. 1593 - 1636, 2016.

[13] J. F. Muth, «Rational Expectations and the Theory of Price Movements,» Econometrica, Vol. 29, No. 3., pp. 315 - 335, 1961.

[14] J. Òscar, «Estimation and inference of impulse response by local projections,» U.C. Davis - Department of Economics, pp. 1 - 38, 2004.

[15] H. Lütkepohl y M. Krätzig, Applied time series econometrics, New York, United States of America: Cambridge University Press, 2004.

[16] G. Ghouse, S. A. Khan y A. U. Rehman, «ARDL model as a remedy for spurious regression: problems, performance and prospectus,» Munich Personal RePEc Archive (MPRA) - Pakistan Institute of Development Economics, nº 83973, 2018.

[17] P. Jorion, Valor en Riesgo - El nuevo paradigma para el control de riesgos con derivados, México: LIMUSA S.A., 2009. [ Links ]

[18] C. A. Johson, «Value at Risk: Teoría y Aplicaciones,» Estudios de Economía Vol. 28 - N° 2, pp. 217 - 247, 2001.

[19] SBEF, Superintendencia de Bancos y Entidades Financieras, Guías para la Gestión de Riesgos, La Paz, Bolivia: Intendencia de Estudios y Nornas - SBEF, 2008. [ Links ]

[20] S. Á. Vilariño, Turbulencias Financieras y Riesgos de Mercado, Madrid, España: Prentice Hall, 2001. [ Links ]

[21] M. R. Knop, M. R. Ordovàs y V. J. F. Vidal, Medición de Riesgos de Mercado y Crédito, 2da Edición, Madrid: Instituto de Estudios Bursátiles - IEB, Delta Publicaciones, 2013.

[22] C. J. C. Alonso y P. L. Berggrun, Introducción al análisis de riesgo financiero, 3re Edición, Bogotá, Colombia: ECOE Ediciones Ltda., 2015.

[23] R. Harris y R. Sollis, Applied Time Series Modelling and Forecasting, England: John Wiley & Sons Ltd., 2003.

[24] W. Enders, Applied Econometric Time Series, United States of America: John Wiley & Sons, Inc., 1995. [ Links ]

[25] D. N. Gujarati, Econometría, 4ta Edición, México: McGraw Hill, 2003.

[26] M. Verbeek, A guide to Modern Econometrics, 2nd edition, England: John Wiley & Sons Ltd., 2004.

[27] C. A. Novales, Econometría, 2da Edición, Madrid, España: McGraw Hill, 1993.

NOTAS

[1] Equivalente al 46% del Producto Interno Bruto (PIB) de acuerdo a lo detallado en el informe de Administración de las Reservas Internacionales – Primer semestre 2018 del Banco Central de Bolivia.

[2] Los riesgos de balance o estructurales. Referido a la posición del balance de la entidad en términos de exposición a tipos de interés, tipo de cambio, riesgo de precio en posiciones de renta variable y, adicionalmente, los riesgos de liquidez y financiación que subyacen en su estructura. Serían aquellos derivados de la estructura de balance; entenderíamos por estos, aquellos que vienen de las variaciones de los factores de riesgo de mercado (tipos de interés, tipos de cambio, precio de la renta variable y diferenciales de crédito) y su impacto en la rentabilidad y/o la valoración de los flujos futuros de la entidad.

[3] Entendiéndose que la incertidumbre está gobernada por un proceso aleatorio ergódico.

[4] El riesgo o volatilidad no condicional esperada de Depósitos se puede aproximar a partir del Value at Risk -VaR [19], determinada en función al comportamiento histórico de 504 períodos anteriores a la fecha de cálculo.

La medición del riesgo a través del VaR tiene fundamentos estadísticos y el estándar de la industria es calcular con niveles de significancia del 5%, es decir, que 1 de 20 veces la salida de depósitos caerá más de lo que señala el VaR, en relación con la salida de depósitos esperada [20].

No obstante, se efectuarán los cálculos a diferentes niveles de significancia estadística, y a través de pruebas de backtesting [7], [21].

La aproximación VaR Paramétrico se la efectuó de acuerdo a los hechos estilizados al 90%, 95% y 99% de confianza [8], el método respeta la distribución de probabilidades de la volatilidad logarítmica de los depósitos del público, siguiendo la siguiente memoria de cálculo:

![]()

donde ![]() es el último dato de saldo de Balance, k son los valores que corresponden a la distribución normal invertida al nivel de confianza (α) elegido y σ Es la Desviación estándar de la tasa de crecimiento logarítmica de los depósitos del público[4].

es el último dato de saldo de Balance, k son los valores que corresponden a la distribución normal invertida al nivel de confianza (α) elegido y σ Es la Desviación estándar de la tasa de crecimiento logarítmica de los depósitos del público[4].

Para garantizar que la aproximación VaR refleja adecuadamente la salida esperada no condicional de los depósitos del público, se sometió a los cálculos a pruebas de backtesting [22].

Uno de los métodos más utilizados es el de Kupiec (1995), el mismo que planteo el estadístico ![]() :

:

![]()

donde la probabilidad de error (p) es la proporción de salidas de depósito que exceden al VaR calculado, α la probabilidad utilizada por el VaR (α) y H es el número total de predicciones. Kupiec demostró que ![]() sigue una distribución t con H-1 grados de libertad. Así se rechazará la hipótesis nula , la cual establece que el modelo provee una cobertura (no condicional) deseada, si el valor absoluto de

sigue una distribución t con H-1 grados de libertad. Así se rechazará la hipótesis nula , la cual establece que el modelo provee una cobertura (no condicional) deseada, si el valor absoluto de ![]() es mayor que el t crítico asociado a una probabilidad α/2 y H-1 grados de libertad [23].

es mayor que el t crítico asociado a una probabilidad α/2 y H-1 grados de libertad [23].

El backtesting practicado sugiere que la aproximación más apropiada para explicar la salida de depósitos del público no condicional es la del VaR No Paramétrico (Monte Carlo) al 99% de confianza.

[5] Aproximaciones similares sugieren medidas no condicionales como:

donde ![]() es la variable indexada al nivel de rentabilidad j de la firma k, estudiada por Bloom (2009) y

es la variable indexada al nivel de rentabilidad j de la firma k, estudiada por Bloom (2009) y ![]() el proxy de la incertidumbre.

el proxy de la incertidumbre.

[6] Algunos documentos sugieren efectuar el cálculo de la incertidumbre a partir de la aplicación en dos etapas de modelos GARCH, el cálculo de los mismos no garantiza independencia de las innovaciones de la variable base, para este caso ![]()