1. Introducción

Tras las revisiones a las estructuras de IVA en muchos países de bajos, medianos y altos ingresos, la tendencia observada es desviarse de una tasa general standard, resaltando la aplicación de exenciones, tasas cero o tasas reducidas sobre un rango considerable de bienes de primera necesidad, a los cuales la población con menores ingresos asigna una fracción relativamente alta de su presupuesto (Abramovsky, Phillips y Warwick, 2017; Garriga, 2021). En este contexto, Colombia aparece actualmente como el país de la región con más tratamientos diferenciales en la estructura del IVA, en marcado contraste con los sólidos argumentos que muestra la literatura, que sugieren apropiado ampliar la base de IVA y avanzar hacia la uniformidad de tasas a lo largo de la cadena de valor (Mirrless, 2011; Garriga, 2021).

La Comisión de Expertos para la Equidad y la Competitividad Tributaria (2016), comenta que Colombia es el país de la región con más tratamientos diferenciales del IVA, además del número de productos de primera necesidad que se encuentran exentos, gozan de tasas cero o reducidas, etc. Originando una de las cargas tributarias más baj as en términos de recaudación. Al no generar recaudo, imposibilita al Estado de una adecuada provisión de bienes públicos que tienen por finalidad el financiamiento de programas sociales de lucha contra la pobreza entre otros.

Como mecanismo recaudador, el IVA es un impuesto importante; si bien es posible adicionar algún grado de progresividad, ésta tiene costos significativos asociados, implicando mayor exigencia administrativa, así como mayores oportunidades de evasión (Harberger, 1998). Algunos estudios de impacto distributivo reafirman esta teoría, señalando que el IVA tendría cierta progresividad si el indicador de bienestar es el consumo, debido a los efectos positivos de las exenciones y alícuotas reducidas del IVA en algunos bienes de consumo (Garriga y Lódola, 2019). En ese sentido, muchos han sido los intentos de la política tributaria colombiana por reducir el efecto regresivo del IVA, principalmente a través de la concesión de los beneficios tributarios; no obstante, hoy se cuestiona el cumplimiento de dicho objetivo, sin mencionar los costos fiscales acarreados y las distorsiones generadas en los precios (Bonilla et al, 2011).

Para mejorar estas falencias de diseño, la teoría impositiva aconseja la implementación de un IVA con tasa uniforme, combinada con un esquema de transferencias hacia los sectores de menores ingresos (Mirrless, 2011). De este modo, se hace frente a la equidad distributiva mediante la política de devoluciones, y se mejora la eficiencia económica del impuesto al eliminar las distorsiones (Fernández Felices, Guardarucci y Puig, 2016). Ante la discusión generada por las falencias o no en el diseño del IVA, aspiramos a dar una posible respuesta al siguiente cuestionamiento: ¿cómo cambió la incidencia distributiva del Impuesto al Valor Agregado (IVA) ante las reformas fiscales realizadas en Colombia durante el periodo 2007 - 2020?

El presente trabajo se propone dos grandes objetivos. En primer lugar, analizar la incidencia distributiva del impuesto al valor agregado en Colombia, haciendo uso de la Encuesta Nacional de Presupuesto de los Hogares para los años 2016/2017, aplicando para ello el enfoque tradicional de los supuestos de traslación (ST). En segundo lugar, se analiza los efectos distributivos potenciales de diversos escenarios de reforma sobre dicho gravamen. En concreto, se trabaja sobre cinco alternativas de reforma dirigidas a aplicar y combinar un IVA de alícuota uniforme con algún mecanismo de devolución vía transferencias hacia los sectores más vulnerables de la población.

Los resultados obtenidos señalan que el IVA resulta regresivo utilizando el ingreso per cápita familiar como indicador de bienestar, pero prácticamente proporcional utilizando el consumo per cápita familiar. Sobre la base de las potenciales alternativas de reforma que pudiesen asociarse al IVA, se verifica: i) un efecto casi imperceptible sobre el coeficiente de Gini de la distribución del ingreso per cápita familiar, cuando se considera únicamente la implementación de un IVA a tasa uniforme sin devolución de la recaudación excedente. ii) resultados distributivamente favorables cuando sobre la base del escenario anterior se aplica alguna forma de devolución del excedente recaudatorio. Por un lado, se aprecia una caída considerable en el coeficiente de Gini - pos, cuando la devolución del excedente recaudatorio toma la forma de transferencia de suma fija al 30% de menores ingresos de la población. Por otro lado, una reducción igualmente considerable del coeficiente de Gini - pos, si dicha devolución se focaliza a beneficiarios del programa Familias en Acción. Ahora, si dicha devolución se dirige a los beneficiarios del programa Adulto Mayor, también es posible lograr una reducción del nivel de desigualdad, aunque en una escala más moderada. No obstante, puede lograrse un nivel de progresividad intermedio cuando se contempla un escenario en el que se combinan a beneficiarios de ambos planes sociales. Finalmente, el nivel de desigualdad, medido a través del coeficiente de Gini, se mantendría constante con la implementación de un IVA de alícuota general uniforme menor a la vigente, sin tratamientos diferenciales y con una recaudación equivalente a la del diseño actual.

El resto de este estudio se organiza de la siguiente forma. La sección 2 presenta un breve repaso por la literatura conceptual y empírica relacionada. La sección 3 presenta inicialmente una descripción del IVA en Colombia y culmina con un diagnóstico sobre dicho gravamen, centrado principalmente en los tratamientos diferenciales asociados a su diseño. En la sección 4 se presentan los datos y la metodología. La sección 5, las estimaciones y los resultados de incidencia. Finalmente, la sección 6 cierra el trabajo con los comentarios finales.

2. Literatura relacionada

Existe una vasta y sólida literatura que advierte sobre los inconvenientes asociados a las estructuras de IVA con fines redistributivos (Garriga, 2021). Harberger (1998) sostiene que, para lograr mayor equidad, el sistema impositivo no es el vehículo más apropiado para este propósito, al tener un efecto ínfimo sobre la curva de Lorenz. Los impuestos, entonces, deberían estar más bien orientados a perseguir objetivos de eficiencia; mientras que un gasto público bien focalizado sí tendría un impacto potencialmente mayor sobre la distribución del ingreso. James (2015, como se citó en Garriga, 2021) apoya esta visión al esgrimir que “el IVA no fue diseñado para tales fines” (p. 209). En la misma línea y dando un argumento bastante sólido, Abramovsky et al (2017) y Harris et al. (2018) aseveran que el aumento en el grado de progresividad y/o la reducción de la pobreza asociada a este tipo de tratamientos no provee suficiente justificación desde el punto de vista distributivo, debido a las inmanentes fallas de focalización en la redistribución de recursos hacia los más pobres1. Adicionalmente, Harris et al (2018) explican que “estos problemas podrían ser particularmente retadores para países de ingreso medio y bajo, dada la mayor debilidad de los sistemas tributarios y la menor capacidad administrativa” (p. 2). Entretanto, Cnossen (2004, como se citó en Garriga, 2021) asevera que existen costos asociados a la eficiencia económica del impuesto y a su recaudación que no alcanzan a ser compensados en términos redistributivos con la aplicación de tratamientos diferenciales en el IVA. Por tal motivo, la mejor opción para mejorar estas falencias es moverse hacia la uniformidad de tasas (Mirrless, 2011); compensando con transferencias directas de ingreso a los hogares de menores recursos (Mirrless, 2011; Anton, Hernández y Levy, 2013; Ahmad y Best, 2012; Harris et al, 2018; Comisión de Expertos en Beneficios Tributarios, 2021). De esta manera, “se incrementaría el bienestar de los consumidores al distorsionar menos las decisiones de consumo, se evitaría el empeoramiento de los incentivos laborales, y lo más importante, sería ampliamente neutral en términos distributivos” (Mirrless, 2011, p. 229).

La evidencia empírica sugiere que el estudio de la incidencia relativa del IVA (IVA/ingreso) en Colombia no es unívoca. Se advierte un sesgo hacia la proporcionalidad del tributo al utilizar el consumo y una marcada regresividad al emplear el ingreso. Esto de acuerdo con los resultados obtenidos por Sánchez y Gutiérrez (1994), Sánchez y Parra (1995), Ávila y Cruz (2006) y Escorcia (2020), utilizando el ingreso en un sentido permanente; y Jorrat (2010), Steiner y Cañas (2013) y Escorcia (2020), utilizando el ingreso en un sentido corriente. Es decir, el aspecto regresivo del IVA depende crucialmente de la variable utilizada como proxy para medir el nivel de vida de las personas. No obstante, se resalta que las metodologías subyacentes: i) se focalizan únicamente en el último eslabón de la cadena de valor (Garriga, 2021) y ii) no evalúan los efectos indirectos ocasionados por el impuesto, sino que reparten la recaudación de éste y consideran a la carga resultante como la pérdida de bienestar (Gasparini, Cicowiez, y Sosa, 2012). Usualmente, el procedimiento empírico consiste en asignar la carga del IVA de acuerdo con la distribución del consumo total en los bienes y servicios alcanzados por la reforma. En contraste, enfoques más elaborados supondrían analizar cada eslabón de la cadena de valor a partir de datos del valor agregado que se obtenga de cada etapa (Garriga, 2021) y/o emplearán algún tipo de estudio alternativo, típicamente, el Modelo de Equilibrio General Computable (EGC) o el de Microsimulaciones de Equilibrio Parcial (MEP).

En el Cuadro 1 se presenta un resumen con los principales resultados obtenidos de la evidencia empírica nacional:

Cuadro 1 Principales estudios sobre incidencia del Impuesto al Valor Agregado en Colombia

| Estudio | Período | Tipo de análisis | Indicador de bienestar | Carácter |

|---|---|---|---|---|

| Lora y Herrera (1993) | 1990-1992 | EGC | Regresivo | |

| Contraloría General de la República (1994) | 1983 y 1986 | EP | Proporcional | |

| Sánchez y Gutiérrez (1994) | 1990 - 1992 | EP | Ingreso | Proporcional |

| Sánchez y Parra (1995) | 1995 | CV | Ingreso y Lifetime income | Proporcional |

| Ávila y Cruz (2006) | 1994 y 2003 | EP | Consumo | Proporcional |

| Jorrat (2010) | 2007 | EP | Ingreso | Regresivo |

| Steiner y Cañas (2013) | 2007 | EP | Ingreso | Regresivo |

| Escorcia (2020) | 2003-2017 | EP | Ingreso y consumo | Regresivo por ingreso y proporcional por consumo |

Fuente: Elaboración propia en base a trabajos citados.

Nota: EGC: Modelo de Equilibrio General Computable, EP: Modelo de Equilibrio Parcial, CV: Modelo de Ciclo de Vida.

El presente estudio combina los aportes de ambas literaturas, capturando en cinco propuestas de reformas al IVA los resultados de la discusión fundamental entre los efectos distributivos de los recientes cambios al impuesto y el diseño ideal sugerido por una vasta literatura.

3. El IVA en Colombia

3.1. Implementación del IVA en Colombia

El régimen tributario colombiano tipifica el IVA como un tributo “tipo producto” que grava las inversiones e impide la deducción total del IVA soportado en la adquisición de activos fijos. Además, bajo este régimen, se grava la totalidad de los bienes y servicios aplicando el “principio de destino” exportaciones a tasa cero e importaciones gravadas. La determinación del IVA a pagar se calcula aplicando el método “impuesto contra impuesto” diferencia entre los débitos fiscales (IVA cobrado en las ventas) y los créditos fiscales (IVA cargado en las compras).

En la práctica, muchos bienes y servicios no están sujetos a la tasa estándar de IVA (19% a partir del 1 de enero de 2017) en Colombia. Algunos están gravados al 0%, otros sujetos a la tasa reducida del 5%, y algunos otros están exentos. Como fuera señalado, “este diseño no es ajeno al que utilizan los países de la OECD con un conjunto de tratamientos especiales por razones sociales (salud, educación, caridad), prácticas (servicios financieros y seguros) e históricas” (OECD, 2018, como se citó en Garriga, 2021, p. 212).

Un factor común de la política fiscal de IVA en Colombia es la aprobación de “apenas unos cambios” con el diseño de las nuevas reformas. En un sentido contrario y probablemente más sesgado hacia el consenso de la literatura, destacan las reformas a analizar en este estudio, con cambios más marcados y sustanciales. Por ejemplo, la ley 1607 de 2012 logra una disminución significativa (2/3) en el peso relativo de los tratamientos diferenciales vigentes (9 alícuotas a partir del 1 de enero de 2007). Mediante la ley 1819 de 2016 se llega al aumento de la alícuota general (tres puntos porcentuales), quizás el más importante de las últimas tres décadas (16% prácticamente desde 1995). Con fines redistributivos en mente, se viene implementado desde el año 2020 la política de devolución del IVA a los hogares más vulnerables de la población. El actual esquema se configura así: un diseño de tres alícuotas combinado con un mecanismo de transferencias monetarias condicionadas hacia los más pobres.

Otro factor común del régimen tributario de IVA en Colombia es la marcada divergencia entre lo que se piensa y lo que se hace: objetivos iniciales prácticamente enfocados en aumentar la base gravable del IVA2 o eliminar tratamientos diferenciales y medidas finalmente aprobadas sesgadas hacia el aumento en el peso relativo de exentos y tratamientos diferenciales. Éste es el caso (con excepción de la reforma 1607 de 2012 y en menor medida la reforma 2010 de 2019) de las reformas fiscales aprobadas entre 2002 y 2018. Es decir, objetivos de política iniciales sesgados hacia los aspectos de eficiencia, pero modificaciones finalmente aprobadas sesgadas hacia los aspectos de equidad.

Por último, es necesario mencionar al proyecto de reforma tributaria iniciado en Colombia en 2021 bajo el mandato de Iván Duque, con el cual se pretendía generar los recursos suficientes para financiar el gasto social, principalmente mediante el incremento de impuestos a los productos de la canasta básica y sobre la renta (Cavada, 2022).

3.2 Los tratamientos diferenciales del IVA en Colombia

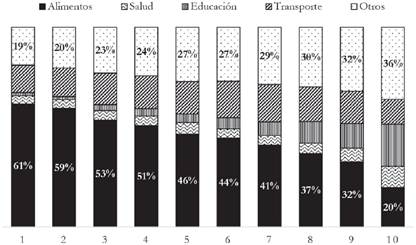

En Colombia, al igual que muchos países de la región, las estructuras tributarias suelen contemplar una lista de productos con calificación exenta y reducida en el diseño del IVA, típicamente sobre alimentos, salud, educación y transporte: “Existen como resultado de una combinación de preocupaciones de distribución y un deseo de fomentar el consumo de bienes particulares” (Mirrlees, 2011, p. 173), “generándole al gobierno un gasto tributario, derivado de lo que el mismo deja de recaudar respecto a un esquema de alícuotas uniformes sobre todos los bienes” (Fernández Felices et al., 2016, p. 34). La composición de esta variable se presenta en el Gráfico 1, donde puede observarse que la mayor parte de ésta se concentra en el rubro alimentos.

Fuente: Elaboración propia en base a ENPH 2016/17.

Gráfico 1: Composición del gasto tributario por tratamientos diferenciales en IVA, según grandes rubros

Con vistas a una inspección más cercana, se presenta a continuación, mediante dos gráficos, la distribución por deciles de los diferentes componentes del gasto tributario (Gráfico 2) y a renglón seguido un análisis de la relación entre la distribución del gasto tributario y la del ingreso per cápita familiar por deciles (Gráfico 3).

Fuente: Elaboración propia en base a ENPH 2016/17.

Gráfico 2: Distribución del gasto tributario por tratamientos diferenciales en IVA, según grandes rubros y por deciles de ingreso per cápita familiar

Fuente: Elaboración propia en base a ENPH 2016/17.

Gráfico 3: Incidencia distributiva de los gastos tributarios por tratamiento diferencial del IVA. Relación entre la distribución del gasto tributario y la del ingreso per cápita familiar

Nótese el cumplimiento de la Ley de Engel en el primer gráfico representado: la participación del consumo de alimentos en el consumo total cae a medida que se consideran deciles superiores. El caso opuesto ocurre con los rubros en salud, educación y otros, que en conjunto componen alrededor del 45%. De acuerdo con Fernández Felices et al (2016), “estos efectos contrapuestos generan dudas, a priori, acerca del efecto distributivo que podría ocasionar una reforma que apunte hacia la uniformidad en las tasas del IVA” (p. 34). Por su parte, el Gráfico 3 indica que, con la excepción del caso de alimentos y en menor medida el transporte, la distribución del gasto tributario tiende a ser neutral. Esto despierta interrogantes acerca del real poder redistributivo de la diferenciación de alícuotas (Fernández Felices et al, 2016)

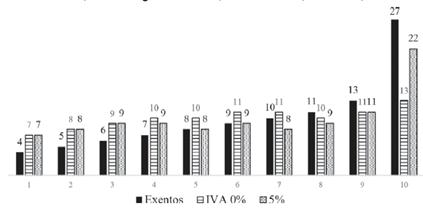

Por último, un análisis complementario al anterior consistiría en explorar la participación de cada decil de la distribución del ingreso en los distintos tratamientos diferenciales, incluido los exentos. El Gráfico 4 muestra, bajo el escenario del esquema vigente actual, que de cada 100 pesos que el Gobierno deja de recaudar por concepto de exentos, 27 van a parar al decil superior. De igual forma, de cada 100 pesos que el Gobierno subsidia para la compra de bienes y servicios gravados con la alícuota diferencial del 5% y el 0%, 13 y 22 pesos respectivamente van a parar al mismo decil (Proyecto de ley No 240, 2018). La clave para entender una redistribución mal focalizada como ésta, asociada a tratamientos especiales en el IVA, radica en comprender que “aunque los hogares más pobres típicamente gastan más como proporción de su presupuesto general sobre artículos como comida, los hogares más ricos tienden a gastar más en términos absolutos” (Abramovsky et al., 2017, p. 4).

Fuente: Proyecto de ley 240, 2018, p. 70.

Gráfico 4: Participación de cada decil del ingreso en gasto tributario en IVA. Bienes y servicios gravados al 0 por ciento, al 5 por ciento y exentos

4. Datos y metodología

4.1. Datos

Para implementar el estudio de incidencia tributaria es necesario contar con los siguientes datos: (i) una matriz que considere la norma fiscal vigente y asocie todos y cada uno los bienes y servicios de la canasta familiar con su respectiva alícuota. (ii) una encuesta a nivel persona (u hogar) que releve: (a) los montos de sus ingresos, (b) el presupuesto de gastos desagregado por tipo de bienes y servicios, y (c) algún indicador de bienestar individual.

4.2. Matriz insumo-alícuota

La fuente de información a partir de la cual se pueden asociar los artículos de la canasta básica con su respectiva alícuota, se obtuvo de las leyes vigentes en cada período. El Cuadro 2 presenta la estructura de los diferentes diseños de IVA aprobados en Colombia entre 2002 y 2019. En la misma se aprecia una significativa reducción en el esquema de alícuotas a partir de la reforma 1607 de 2012 y un aumento en tres puntos porcentuales de la alícuota general instrumentada a partir de la reforma 1819 de 2016. Cabe destacar que esta última no cambiaba desde inicios de la década de los 2000.

Cuadro 2 Diseños de IVA vigentes entre 2003 y 2020. Leyes 788 de 2002, 1111 de 2006, 1607 de 2012, 1819 de 2016, 1943 de 2018 y 2010 de 2019

| Tipo de alícuota | 2003 | 2007 | 2012 | 2017-2019-2020 |

|---|---|---|---|---|

| Exenta | 0% | 0% | 0% | 0% |

| Reducidas | 2% | 1,6% | 5% | 5% |

| 3% | 3% | |||

| 5% | 5% | |||

| 7% | 10% | |||

| General | 16% | 16% | 16% | 19% |

| Incrementadas | 20% | 20% | ||

| 21% | 25% | |||

| 33% | 35% | |||

| 38% |

Fuente: Elaboración propia en base a leyes vigentes en cada período.

4.3. Encuesta Nacional de Presupuesto de los Hogares (ENPH)

Esta encuesta constituye una buena herramienta por su representatividad nacional, frecuencia y amplia cobertura sobre información relacionada con los montos de los recursos económicos recibidos y la forma en que éstos son distribuidos y consumidos por los hogares colombianos. Se caracteriza por relevar información para un total de 90 mil hogares ubicados en 32 ciudades capitales, incluidas sus áreas metropolitanas, y en 130 municipios de los diferentes departamentos del país. La utilización de la nueva encuesta constituye el aporte más novedoso del trabajo, ya que la misma, a diferencia de ENIG de los años 2006/07, releva los nuevos consumos a partir de innovaciones tecnológicas y de mercadeo como ventas por internet, catálogos y ferias especializadas3.

4.4. Metodología

Este estudio toma como referencia el enfoque sugerido por Pechman y Okner (1974), en el que se comienza dividiendo en grupos a todas las unidades de análisis de una encuesta, en función de alguna medida actual de sus ingresos económicos. Respecto a dicho enfoque, se elige al individuo como unidad de análisis y se define el ingreso y el consumo per cápita familiar como indicadores de bienestar.

La elección de este indicador es crucial debido a que una parte importante de los cálculos de incidencia suelen hacerse en términos de la presión tributaria. Se calcula como el cociente entre porcentaje de la carga de IVA que soporta el individuo y el indicador de bienestar seleccionado. De sobreestimarlo (por poner un caso), se estaría sesgando el análisis, al aumentar no solo la posición de la observación o grupo de estas, en percentiles o deciles superiores de la distribución, sino que también se estaría subestimando su presión tributaria. Gasparini et al. (2012) complementan esta idea argumentando que el “ingreso corriente puede generar sesgos significativos en las estimaciones de incidencia de ciertos gravámenes” (p. 646), debido a que cuando un individuo puede trasladar consumo entre períodos, su bienestar estará más relacionado con el ingreso permanente que con el corriente. Por ello es recomendable utilizar el consumo corriente u otro indicador de ingreso inter-temporal como variable de bienestar. En la sección 4.5 se evalúa la incidencia distributiva del IVA, empleando ambos indicadores, con el objetivo de ilustrar las diferencias inherentes al cambio de variable, y en la sección 5.3 se analizan los resultados de los efectos asociados a las distintas reformas, utilizando únicamente el ingreso per cápita familiar como indicador de bienestar4.

Luego de elegir la unidad de observación y el indicador de bienestar a utilizar para ordenarla, el análisis de incidencia exige definir el tipo de estudio que guíe las estimaciones de incidencia. En la práctica, la alternativa predominante es el análisis de los supuestos de traslación (ST) desarrollado por Pechman y Okner (1974)) y más recientemente propugnado por Gasparini et al. (2012): “Bajo el análisis ST el analista elige entre distintos supuestos de traslación para cada gravamen y estima la carga distribuyendo la recaudación del impuesto de acuerdo con el supuesto elegido” (p. 644). Este estudio estima la carga impositiva bajo el supuesto de traslación hacia adelante, donde se asume que el impuesto es soportado por el consumidor final. Cabe destacar que este aspecto lo vuelve relevante en la medida en que facilita la asignación de la carga tributaria que supone la imposición del Impuesto al Valor Agregado.

Finalmente, el procedimiento empírico requiere imputar a cada unidad de análisis el pago total del impuesto de acuerdo con la distribución del consumo total en los bienes no exentos.

4.5. Consideraciones empíricas asociadas al análisis de la incidencia distributiva del Impuesto al Valor Agregado5

Determinar si un impuesto es pro-pobre o pro-rico, y en lo sucesivo, si es progresivo o regresivo, es el objetivo principal de todo estudio de incidencia distributiva. El Impuesto al Valor agregado, al igual que cualquier otro, se considera pro-pobre (pro-rico) cuando la carga de éste en términos absolutos está concentrada en la cola superior (inferior) de la distribución del ingreso, es decir, cuando la mayor parte de la recaudación del impuesto proviene de las familias más (menos) acaudaladas.

Por otro lado, el Impuesto al Valor agregado se considera progresivo (regresivo) cuando el pago/carga del impuesto medido como proporción del ingreso crece (decrece) a medida que aumenta el nivel de ingresos. De esta manera, determinar cuán progresivo y pro-pobre es un impuesto adquiere suma relevancia, en la medida en que reducen los niveles de desigualdad en la distribución del ingreso.

Con vistas a dilucidar si el IVA es pro-pobre o pro-rico (incidencia absoluta), se debe computar el índice de concentración del impuesto o Cuasi-Gini (CT)6, que mide el grado de concentración de la carga del impuesto en la cola superior de la distribución del ingreso. Valores positivos (negativos) indican un impuesto pro-pobre (pro-rico), es decir, un impuesto cuya carga crece (decrece) en términos absolutos a medida que se consideran deciles superiores. Cuanto mayor (menor) es el valor absoluto de este índice, mayor (menor) es el grado de concentración de la carga en las personas más acaudaladas. Así, el impuesto es propobre cuando el pago que soporta cada decil crece a medida que aumenta el nivel de ingreso, y es pro-rico en caso contrario.

Finalmente, la progresividad o regresividad (incidencia relativa) se determina mediante el Índice de Kakwani (KT)7, calculado como la diferencia entre el Cuasi-Gini del Impuesto al Valor Agregado (CT) y el coeficiente de Gini del ingreso pre-política fiscal (GX). Valores positivos (negativos) representan un impuesto progresivo (regresivo), y por consiguiente una distribución del ingreso más (menos) igualitaria.

5. Resultados

5.1. Análisis de incidencia

En el Gráfico 5 se reportan los índices de concentración y de Kakwani del Impuesto al Valor Agregado en Colombia en 2007, 2013, 2017, 2019 y 2020, en base a la ENPH 2016/2017. En los cinco escenarios la carga es superior entre los más ricos (CT> 0), denotando un IVA pro-pobre, independientemente del indicador de bienestar empleado. Sin embargo, en todos los escenarios el grado de concentración es menor (levemente mayor) que el del ingreso (consumo), resultando un IVA regresivo (prácticamente proporcional), en sentido corriente (permanente), es decir, CT > 0, CT < GX (CT > 0, CT > GX).

Cuadro 3 Índices de concentración y de Kakwani. Colombia, 2007-2020

| 2007 | 2013 | 2017 | 2019 | 2020 | |

|---|---|---|---|---|---|

| ENPH 2016/17 | |||||

| Índice de concentración | 0,4337 | 0,4337 | 0,4465 | 0,4479 | 0,4457 |

| Índice de Kakwani | -0,0923 | -0,0923 | -0,0795 | -0,0781 | -0,0803 |

Fuente: Elaboración propia en base a ENPH 2016/2017.

Mientras los resultados por ingreso se pueden explicar por la baja (alta) tasa de ahorro de los individuos pobres (ricos), los deciles más bajos de la distribución del ingreso, al consumir la mayor parte del ingreso, tienen una mayor carga del impuesto. Los resultados por consumo se pueden explicar por la existencia de tratamientos tributarios no uniformes en el diseño del IVA. Esto es, de existir uniformidad en el esquema de tasas, el IVA debería ser estrictamente proporcional al utilizar el consumo como indicador de bienestar. En consecuencia, cualquier resultado alejado de este efecto y computado por este indicador obedecerá a priori a patrones de gastos en bienes exentos y con alícuotas diferenciales. Así, el IVA entre 2007 y 2020 resulta prácticamente proporcional computado de este modo, a pesar de la existencia de tratamientos no uniformes.

5.2. Impacto redistributivo del IVA en Colombia

¿El IVA en Colombia, ha contribuido a mejorar la distribución del ingreso? Quizás la justificación más común usada para la diferenciación de tasas de IVA es un deseo redistributivo (Abramovsky et al., 2017). Al ser el IVA un impuesto que generalmente se supone que recae sobre el consumidor final, se esgrime que la existencia de ciertos tratamientos diferenciales sobre algunos bienes podría conducir a una distribución del ingreso más igualitaria (Garriga, 2021). En ese sentido, las estimaciones tendientes a evaluar este aspecto adquieren suma relevancia. La práctica usual en la literatura para medir impacto redistributivo radica en estimar el coeficiente de Reynolds-Smolensky (RS)8, que resulta de la diferencia entre el Gini previo de la política fiscal (GX) y el Gini después de la política fiscal (CX-T). Un índice positivo (negativo) indica que el impuesto mejora (no mejora) la distribución del ingreso.

De acuerdo con la información reportada por el Gráfico 5, el coeficiente de Reynolds- Smolensky difiere según cuál sea el indicador de bienestar elegido. Nótese que el impacto redistributivo es negativo (positivo) cuando el indicador de bienestar es el ingreso (consumo), denotando un aumento (disminución leve) en la desigualdad al ser computado de este modo.

Fuente: Elaboración propia en base a ENPH 2016/2017.

Gráfico 5: Impacto redistributivo de la política fiscal de IVA en Colombia, 2007-2020

Estos efectos contrapuestos ratifican una vez más la relevancia asociada a la elección del indicador de bienestar como base para el cómputo de la regresividad y el impacto redistributivo del IVA. De cualquier forma, no dejan de ser efectos prácticamente imperceptibles y sin cambios sustanciales a lo largo del tiempo. Esta conclusión es razonable, si se tiene en cuenta que los objetivos iniciales de política en todos los casos estuvieron más bien enfocados a mejorar aspectos de eficiencia económica o incrementar la recaudación, no a priori, los aspectos distributivos. El hecho de que la equidad distributiva del IVA no parezca haber cambiado radicalmente con el tiempo, confirmaría la visión a favor de no instrumentar el IVA para tales fines, y a su vez, sugiere la existencia de espacios para trabajar en el diseño del impuesto. Una opción puede encontrarse mediante la implementación de un IVA a tasa uniforme combinado con un esquema de transferencias redistributivas.

5.3. Simulaciones de reforma sobre el impuesto al valor agregado

En contraste con la discusión anterior, se simulan a continuación cinco escenarios de reforma enfocados en aplicar un IVA de tasa general uniforme del 19% combinado con algún mecanismo de devolución vía transferencias hacia los sectores más vulnerables de la población.

Reforma 1: Alícuota uniforme de 19% combinada con una transferencia al 30% más pobre de la población a la Mirrlees Review.

Reforma 2: Alícuota uniforme de 19% combinada con una transferencia a beneficiarios del Programa Familias en Acción.

Reforma 3: Alícuota uniforme de 19% combinada con una transferencia a beneficiarios del Programa Adulto Mayor.

Reforma 4: Alícuota uniforme de 19% combinada con una transferencia a usuarios pertenecientes a ambos programas sociales.

Reforma 5: Alícuota uniforme menor a la vigente e igual recaudación.

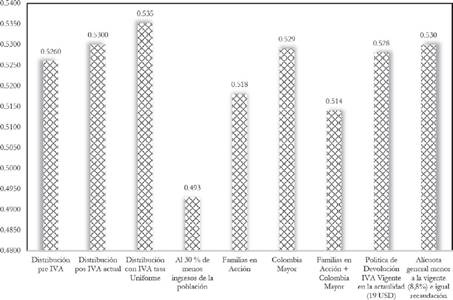

El Gráfico 6 provee información relacionada con el impacto que tienen las distintas micro- simulaciones sobre la distribución del ingreso. En particular, se comparan los coeficientes de Gini correspondientes a la distribución del ingreso per cápita familiar pre-IVA (barra 1), post-IVA (barra 2) y los cinco escenarios de reforma previamente puntualizados (barras 4, 5, 6, 7 y 9). El aumento de 0.529 a 0.530 en el coeficiente de Gini entre los dos primeros escenarios (barra 1 versus barra 2) refuerza la hipótesis sobre el carácter regresivo del IVA al ser computado por este indicador.

La barra 3 también muestra el coeficiente de Gini de la distribución del ingreso per cápita familiar, que es el resultado de simular la eliminación completa de exenciones y tratamientos diferenciales, computando un IVA a una tasa uniforme del 19%. Obsérvese que, en comparación con el escenario anterior (barra 2), se observa un incremento del coeficiente de Gini prácticamente imperceptible (0.9%), reforzando la hipótesis sobre una posible mala focalización de los tratamientos tributarios favorables contemplados en el esquema vigente en la actualidad.

Fuente: Elaboración propia en base a ENPH 2016/2017.

Gráfico 6: Efectos del IVA actual versus IVA sin tratamientos diferenciales y mecanismos de devolución. Coeficiente de Gini

El análisis que surge de comparar las cuatro líneas de reforma con la situación actual, sugiere en todos los casos distribuciones más igualitarias. Nótese que la alternativa que involucra al 30% de menores ingresos de la población (barra 4) resulta ser la más dominante en términos de reducción en el nivel de desigualdad de la distribución del ingreso per cápita familiar, arrojando un Gini pos-impuesto de 0.493 (7% menor que el Gini obtenido bajo el diseño actual). La alternativa que se combina con una devolución a través de beneficiarios de Familias en Acción (barra 5) también genera una mejora sustancial sobre la distribución, arrojando un Gini de 0.518 (2.2 % menor que el IVA actual). La progresividad se vuelve modesta si se consideran únicamente las devoluciones de la recaudación excedente al adulto mayor (barra 6), con un Gini pos de 0.529. La penúltima (barra 7) deja abierta la posibilidad a un nivel de progresividad con un resultado intermedio entre la reforma 1 y las reformas 2 y 3, arrojando un Gini pos de 0.514, el cual surge de combinar los usuarios de ambos programas como beneficiarios últimos de la política. Una explicación de la magnitud de la caída en el Gini tras la reforma 1 y de la marcada diferencia entre ésta y las reformas 2 y 3, respectivamente, no reside en la brecha de ingresos entre las personas; sino en la diferencia entre sus posiciones en el ranking de ingresos y en la estructura de ponderaciones de transferencias decrecientes en el ingreso otorgada por el Gini; los tres deciles más pobres sólo acumulan el 56 y el 51% de los usuarios beneficiarios de los programas Familias en Acción y Colombia Mayor, respectivamente, lo cual reduce la ponderación que el Gini otorga a las dos transferencias.

Una última alternativa que puede ser explotada sugiere la implementación de un IVA con alícuota general uniforme, inferior a la vigente, sin esquemas devolutivos, y que a su vez mantiene la recaudación constante (ver barra 9). De acuerdo con dicho esquema (con alícuota uniforme del 8.8%), la distribución del ingreso no se alteraría respecto del vigente según la ENPH 2016/17; lo cual, según Fernández Felices et al. (2016)

confirmaría la visión a favor de un IVA uniforme, pues resultaría prácticamente neutral desde el punto de vista distributivo y gozaría de las ganancias en eficiencia (no calculadas en este trabajo) resultantes de la no distorsión en precios relativos generado por un esquema sin exenciones y alícuotas diferenciales (p. 37).

En definitiva, los resultados que surgen de los anteriores ejercicios que se implementan utilizando la última base de datos disponible en la línea de ingresos y gastos (ENPH) publicada por el DANE pueden no ser exhaustivos, pero, en cierta medida alientan la implementación de reformas a la Mirrlees Review (que conviertan al IVA en un impuesto de alícuota uniforme combinado con un esquema de transferencias redistributivas), pues reafirman la existencia de reformas menos complejas, distributivamente favorables en términos de neutralidad y compatibles con una ganancia de eficiencia respecto al esquema de IVA vigente en la actualidad, incluso ventajosas, si se comparan con la política de devolución puesta en marcha a inicios de la pandemia (barras 4, 5 y 7 versus barra 89). Estos resultados están en línea con la evidencia internacional, particularmente con lo obtenido por Fernández Felices, Guardarucci y Puig (2014b)) y Fernández Felices et al. (2016), analizando diversas líneas de reforma para el caso de Argentina.

6. Conclusiones

Este trabajo estudia la incidencia distributiva del IVA en Colombia, utilizando para ello la Encuesta Nacional de Presupuesto de los Hogares (ENPH) de los años 2016-2017. Junto con este estudio, se provee por primera vez estimaciones sobre la política de devolución de IVA recientemente implementada por el gobierno nacional colombiano y adelantada en virtud de la emergencia sanitaria por Covid-19 de 2020, constituyéndose así en el segundo aporte más novedoso del trabajo. Se confirma la relevancia del indicador de bienestar elegido a la hora de realizar el análisis de incidencia distributiva: el IVA instrumentado a través del Estado resulta pro-pobre y regresivo cuando se utiliza el ingreso per cápita familiar como indicador de bienestar, pero al utilizar el consumo per cápita familiar como indicador de bienestar, si bien continúa siendo pro-pobre, el IVA se vuelve prácticamente proporcional10. En segundo lugar, se analizan los efectos distributivos que traería consigo la implementación de diferentes líneas de reformas a la Mirrlees Review sobre el Impuesto al Valor Agregado. En particular, se estiman los efectos sobre la incidencia distributiva asociados a la implementación de un IVA con alícuota uniforme, combinado con un esquema de transferencias devolutivas de la recaudación excedente.

Sobre la base de las potenciales alternativas de reforma que pudiesen asociarse al IVA, se verifica: i) un efecto casi imperceptible sobre el coeficiente de Gini de la distribución del ingreso per cápita familiar, cuando se considera únicamente la implementación de un IVA a tasa uniforme sin devolución de la recaudación excedente, y ii) resultados distributivamente favorables cuando sobre la base del escenario anterior se aplica alguna forma de devolución del excedente recaudatorio. Esto es, por un lado, una caída considerable en el coeficiente de Gini-pos cuando la devolución del excedente recaudatorio toma la forma de transferencia de suma fija al 30% de menores ingresos de la población. Por otro lado, una reducción igualmente considerable del coeficiente de Gini-pos si dicha devolución se focaliza a usuarios beneficiarios del programa Familias en Acción. Ahora, si dicha devolución se dirige al adulto mayor, también es posible lograr una reducción del nivel de desigualdad, aunque en una escala más moderada. No obstante, puede lograrse un nivel de progresividad intermedio cuando se contempla un escenario en el que se combinan a usuarios beneficiarios de ambos planes sociales. Finalmente, el nivel de desigualdad, medido a través del coeficiente de Gini, se mantendría constante con la implementación de un IVA de alícuota general uniforme menor a la vigente, sin tratamientos diferenciales y con una recaudación equivalente a la del diseño actual.

En definitiva, según Fernández Felices et al (2016):

Se vuelve así sumamente relevante evaluar cuestiones de administración tributaria asociadas a la implementación de estas reformas, así como cuestiones ligadas a la medición de potenciales ganancias en eficiencia, que este trabajo no considera. Es aparente, sin embargo, que la sola consideración de la dimensión distributiva abre espacios para mejoras en el diseño del IVA (p. 38); como en Colombia, por ejemplo.