Introducción

La presente investigación tiene como objetivo determinar los factores que influyen en la adopción del uso de la banca móvil en la provincia Cercado Cochabamba, debido a que en la población cochabambina existe una escasa de adopción del mismo. Situación que se determinó como resultado del análisis e interpretación de la información recabada en esta investigación. Este objetivo se logró mediante la medición de la relación de los constructos del modelo planteado y una posterior identificación de las creencias más representativas en el comportamiento de uso de la banca móvil.

Por otro lado, la investigación se apoyará en el muestreo no probabilístico utilizando un muestreo por conveniencia (se encuentran en el lugar y el momento adecuado) ya que se seleccionará a la población de la cuál será más efectivo obtener la información.

Para la recopilación de datos se aplicó una encuesta a dicha muestra que fue procesada por los programas Excel, SPSS y Smart PLS.

1. Revisión de la literatura

La banca móvil es una nueva innovación financiera que ha sido definida de diferentes formas como: La prestación de servicios financieros que no se realiza a través de sucursales bancarias convencionales, todo tipo de servicios financieros que se realiza solo utilizando un dispositivo móvil, la utilización de un dispositivo móvil como un canal para la realización de transacciones desde una o varias cuentas bancarias.

Según informes de la Autoridad de Regulación y Fiscalización de Telecomunicaciones y Transporte (ATT) el número total de conexiones a internet en Bolivia fue de 10.909.280 conexiones hasta diciembre de año 2020. El Servicio de Acceso a Internet, tuvo un crecimiento significativo; con la introducción de las tecnologías 2.5G, 3G y 4G. La ATT hace referencia que las conexiones del Servicio de Acceso a internet en Bolivia tuvieron un crecimiento de 3.96% en este periodo del 2020.

En enero del 2023 fue publicado el “Informe Digital 2023: Bolivia”, el mismo que contiene todos los datos, conocimientos y tendencias que se necesita para ayudar a comprender cómo las personas en Bolivia usan dispositivos y servicios conectados en 2023. (We Are Social y Hootsuite, 2023)

Hootsuite y We Are Social presento los resultados donde hay 13,13 millones de conexiones móviles en celulares en Bolivia a principios del 2023, sin embargo, datos de GSMA Intelligence menciona que muchas personas en todo el mundo utilizan más de una conexión móvil, por ejemplo, pueden tener una conexión para uso personal y otra para el trabajo, por lo que no es inusual que las cifras de conexión móvil excedan significativamente las cifras totales. Así mismo el número de conexiones móviles en Bolivia aumentó en 603 mil (+4,7 por ciento) entre 2021 y 2022. Pero disminuyó en 56 mil (-0,4 por ciento) entre 2022 y 2023.

La ASFI ve necesidades en materia financiera, el uso de transacciones electrónicas y medios electrónicos de pago aún es limitado y el principal motivo señalado por los consumidores financieros está relacionado con el desconocimiento sobre el uso de estos servicios; la educación financiera juega un rol preponderante para reducir esta brecha de desconocimiento tecnológico en los servicios financieros. (ASFI, 2019)

En fecha 23 de diciembre de 2011 la Autoridad de Supervisión mediante la Resolución ASFI N°835/2011, aprobó y puso en vigencia el Reglamento para la Constitución, Funcionamiento, Disolución y Clausura de las Proveedoras de Servicio de Pago Móvil, con la expectativa de que este nuevo mecanismo de utilización del dinero electrónico impulse en gran medida la inclusión de la población, donde su principal objetivo son áreas rurales, donde se incursione medios de pago seguros, sin necesidad de movilizar dinero en efectivo de una población a otra. (ASFI, 2013)

El 28 de diciembre de 2012, la ASFI otorgó la primera Licencia de Funcionamiento a la empresa de servicio de pago movil E-FECTIVO S.A., proveedora de servicio de Billetera Móvil en más de 400 puntos a nivel nacional.

En el marco de la normativa emitida por la ASFI junto al Banco Central de Bolivia (BCB), los usuarios solo podían acceder a los siguientes servicios como: Carga de dinero electrónico en la billetera móvil desde corresponsales financieros y no financieros a los teléfonos celulares, transferencia de dinero electrónico entre Billeteras Móviles, hacer efectivo el dinero electrónico en billetes y monedas de curso legal de dinero electrónico, consulta de saldos en la Billetera Móvil vinculada al teléfono celular. (ASFI,2013).

Dentro del Marco Legal las normativas aplicables a la banca digital son Leyes y Nomas de Importancia como:

Ley Nro. 393 Ley de Servicios Financieros.

Reglamento de Servicios de Pago, Instrumentos Electrónicos de Pago, Compensación y Liquidación.

Recopilación de Normas para el Sistema Financiero.

Una de las extensiones de la aplicación banca móvil son los códigos QR que tienen muchas funcionalidades como pagos electrónicos rápido y seguro, además, su uso es muy simple: mediante un celular inteligente tipo smartphone o tablet y una aplicación que descargues en el dispositivo (actualmente en la mayoría de dispositivos móviles ya viene incluida está función en la cámara) solo debes realizar sobre él un escaneo con la cámara del celular y listo! se procesa la información y tus pagos se generan automáticamente. (Banco Solidario, 2022)

La Asociación de Bancos Privados de Bolivia (ASOBAN) informó el 19 de octubre de la presente gestión, que en el país existe un avance importante en el uso de la banca digital, principalmente desde la pandemia, por lo que resaltó que los cobros y pagos a través de códigos QR se incrementaron en 700%. (ASOBAN, 2022).

Según el BCP (s.f.). Actualmente se puede realizar las siguientes transacciones en la banca móvil.

Consulta tus saldos, movimientos, información de tus Tarjetas de Crédito, Créditos personales.

Pagos de Crédito y Tarjetas de Crédito.

Pago de Impuestos.

Bloqueo de Tarjetas de Débito.

Transferencias entre cuentas y a terceros.

Transferencias a otros Bancos.

Transferencia Simple con Código QR

Pago de Servicios como: Telefónicas, Internet, Cable, Luz, universitarios, colegiales.

Habilitación de tarjetas para compras por internet

Habilitación de tarjetas para viajes al exterior

Efectivo Fácil (Retiro sin Tarjeta en Cajeros Automáticos o Giro de Dinero a un 3ro)

Servicios de recaudación (Ej. Yanbal, Otros), Pago de Pasajes Aéreos.

Bloqueo de tarjetas.

Registro Token Virtual.

La denominación actual de entidades con la Ley N° 393 son: Bancos Múltiples, Bancos PYMES, Entidades Financieras de Vivienda, Cooperativas de Ahorro y Crédito Abiertas, Entidades Financieras del Estado o con Participación Mayoritaria del Estado.

Para conocer la relevancia del tema de investigación se realizó una búsqueda de información donde se realizó un cuadro resumen de aportaciones de autores sobre la adopción de la banca móvil.

Tabla 1 Aportaciones de autores sobre la adopción de la banca móvil

| Autor | Titulo | Aportación a la adopción de la banca móvil |

|---|---|---|

| Zhu Qianyu, Lyu Zhongyao,Lar go Yan & Wachenheim, Cheryl J. (2022) | Adopción de la banca móvil en la China rural: impacto del canal de difusión de información. | Los resultados del presente trabajo indica los residentes con una instalación de la banca móvil y aquellos que usan un banco de propiedad estatal, mujeres y aquellos más jóvenes y educados, con algún dispositivo móvil, que no trabajan en la agricultura y viven más lejos de la carretera más cercana tienen una mayor probabilidad de adopción. Adopción está inversamente relacionado con el nivel de desarrollo financiero regional. |

| Ly Bora & Ly Romny (2022) | Internet banking adoption under Technology Acceptance Model- Evidence from Cambodian users | La investigación uso el modelo teórico TAM y los resultados confirmaron que las percepciones de confianza y utilidad son los determinantes críticos de la actitud hacia la banca por Internet y la intención de adoptar la Banca por Internet. Sin embargo, se encontró que la facilidad de uso percibida no fue significativa. |

| Medina, C., Rey, M., Cazurro, V., & Parrondo, S (2019) | La adopción de las aplicaciones de banca móvil desde una perspectiva dual. | El trabajo realizado en España los aportes a la adopción de la banca móvil, en un modelo dual, establecemos que la intención de uso de las aplicaciones de banca móvil está determinada por elementos facilitadores e inhibidores. Según los resultados entre los facilitadores de la adopción de la banca móvil la expectativa de desempeño juega un papel fundamental, mientras que la satisfacción y los costos hundidos generan inercia en el uso de la banca digital. |

| Peter Yamakawa, Carlos Guerrero, & Gareth Rees (2013) | Factores que influyen en la utilización de los servicios de banca móvil en el Perú. | La presente investigación se realizó en Lima donde se utilizó el modelo de adaptación (TAM), donde se incluyeron variables externas seleccionadas a partir de estudios previos. Los resultados demuestran que la compatibilidad con el estilo de vida, utilidad percibida, facilidad de uso percibida e innovación personal en TI contribuyen a aumentar la intención de uso de estos servicios. |

| Chauhan, V., Yadav, R., & Choudhary, V (2022) | Adoption of electronic banking services in India: an extension of UTAUT2 model | El estudio adoptó el modelo UTAUT2 (Teoría unificada de aceptación y uso de la tecnología) y lo amplió con constructos como la innovación del consumidor, el riesgo percibido y la disponibilidad de información de seguridad. Con un examen empírico del modelo ayudó a explicar el impacto de las construcciones del modelo UTAUT2 en la predicción adopción intención hacia los servicios de banca electrónica. El estudio reveló la importancia y el impacto de las variables recién incorporadas en la explicación de los consumidores adopción intención hacia los servicios de banca electrónica. |

| Alfonso Arellano & Juan Ramón García (2017) | Determinantes de la adopción de la banca digital en España | Los resultados indican que el nivel educativo ha cobrado relevancia durante los últimos años, lo que se materializa en un ensanchamiento de la brecha de acceso a la banca electrónica entre individuos con estudios básicos y superiores. La banca digital también crece con el nivel de renta, pero disminuye con la edad (a partir de los 34 años) y el tamaño del hogar. |

Fuente: Elaboración propia en base a artículos científicos publicados en SCOPUS, 2022

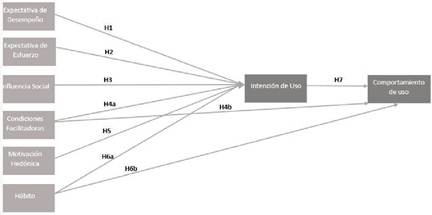

El estudio fue desarrollado con el fin de dar respuesta al siguiente objetivo: determinar los factores que influyen en la adopción del uso de la banca móvil en la provincia Cercado Cochabamba. Para este propósito, se realizó una revisión exhaustiva de la literatura expuesta, para estudiar el modelo y llevarlo al contexto donde se realiza el estudio, lo cual tuvo como resultado el modelo a probar y sus relaciones causales propuestas, según se detalla en la Figura 1

Fuente: Elaboración propia en base a Palos-Sanchez, Correia, & Saura, 2019

Figura 1 Modelo de la Teoría Unificada de Aceptación y Uso de la Tecnología 2.

La investigación utilizó como base teórica unificada de adopción y uso de tecnología (UTAUT2 por sus siglas en inglés) es una extensión de UTAUT, el que tiene un alto poder predictivo en comparación con otros modelos de aceptación tecnológica. UTAUT2 está específicamente orientado a medir la aceptación de tecnologías de consumo.

UTAUT fue desarrollado por Venkatesh, Morris y Davis (2003) como una síntesis de la investigación sobre la aceptación de tecnologías disponibles. UTAUT propone cuatro constructos (la expectativa de rendimiento, la expectativa de esfuerzo, la influencia social y las condiciones de las facilidades) que influyen en la intención de uso y/o el uso de la tecnología.

UTAUT 2 integra como antecedentes de la intención de uso de la tecnología los constructos motivación hedonista y hábito. (Ramírez, 2014).

El modelo adaptado tiene 8 constructos, también denominados como variables latentes, todas ellas con carácter reflexivo de modo A (Simoteo, 2012). Los constructos mantienen una relación directa con la Intención de Uso, que a su vez se relaciona con el Comportamiento de uso. Estás relaciones, generan 9 hipótesis a probar del modelo teórico y se desarrollan a continuación:

H1: La expectativa de rendimiento (PE) tendrá un impacto positivo en las intenciones de comportamiento (BI) para usar la banca móvil.

H2: La expectativa de esfuerzo (EE) afecta positivamente las intenciones de comportamiento (BI) de los clientes para usar la banca móvil.

H3: La influencia social (SI) afecta las intenciones de comportamiento (BI) de manera positiva para usar la banca móvil.

H4a: Las condiciones facilitadoras (FC) afectan positivamente las intenciones de comportamiento (BI) para usar la banca móvil.

H4b: Las condiciones facilitadoras (FC) tienen un impacto positivo en el comportamiento de uso (UB)

H5: La Motivación Hedónica (HM) tendrá un impacto positivo en las intenciones de comportamiento para usar la banca móvil.

H6a: Hay un impacto positivo del hábito de los consumidores (HB) en las intenciones de comportamiento para usar la banca móvil.

H6b: El hábito de los consumidores (HB) tendrá un impacto positivo en el comportamiento de uso de la banca móvil.

H7: Las intenciones de comportamiento tendrán un impacto positivo en el comportamiento de uso de la banca móvil.

A continuación, se contextualizará los conceptos de las variables del modelo en el cual se basa el estudio.

Expectativa de desempeño

La variable que según el modelo de investigación tiene relación con Intención de uso, la misma se describirá su concepto según autores que publicaron desde el año 2011 al 2022

Se define como “el grado en que el uso de una tecnología proporcionará beneficios a los consumidores en la realización de ciertas actividades” (Venkatesh, Thong, Xu, 2012).

La expectativa de desempeño, es el predictor más fuerte de la intención y sigue siendo importante en todos los puntos de medición. Sin embargo, desde un punto de vista teórico, no hay razón para esperar que la relación entre la esperanza de rendimiento y la intención será moderada por el género y la edad. La investigación sobre las diferencias de género indica que los hombres tienden a ser muy orientados a la tarea según Quintero (2017) y, por lo tanto, las expectativas de rendimiento, que se centran en la realización de la tarea, es probable que sean especialmente relevantes para los hombres.

Venkatesh (2022) definen la expectativa de desempeño en el contexto del Modelo UTAUT como la percepción del usuario de que el uso de la tecnología mejorará su desempeño en la tarea que está realizando. Según ellos, la expectativa de desempeño se basa en la creencia de que la tecnología mejorará la eficiencia, la efectividad y la calidad del trabajo en comparación con los métodos tradicionales.

Expectativa de esfuerzo

La variable Expectativa de esfuerzo descrita a continuación tuvo sus primeros conceptos con el modelo UTAUT primera versión se sabe de forma genérica que este concepto hace alusión a la capacidad percibida de la persona para hacer frente a los obstáculos y lograr lo que se propone. Pero se muestra un concepto más técnico y enfocado en el tema de investigación.

“Es el grado de facilidad asociada con el uso de la tecnología de los consumidores” (Venkatesh, Thong, Xu, 2012) este factor influencia directamente la intención de uso de la tecnología, basándose en otras investigaciones, sugieren que la expectativa de esfuerzo es más destacada para las mujeres que para los hombres. El aumento de la edad se ha demostrado que se asocia con la dificultad de procesamiento estímulos complejos y la asignación de la atención a la información sobre el trabajo, ambos de los cuales puede ser necesario cuando se utilizan sistemas de software.

Influencia social

El tema de influencia social ha sido abordado en diversas áreas de estudio, desde la psicología hasta el marketing. Se sabe que dicho término es un proceso social en el que una o varias personas influyen en el comportamiento, actitud, sentimientos, opinión y/o actitudes de los demás en nuestro tema de estudio se estudiara cómo influye la sociedad en el uso de la banca móvil. Para comprender mejor este término, se presentan algunas de las definiciones y teorías más recientes.

Es el grado en que los consumidores perciben que otros miembros importantes como familia o amigos, creen que deben utilizar una tecnología en particular. En cuanto a las condiciones facilitadoras, son los factores que determinan el uso efectivo de la innovación. (Venkatesh, Thong & Xu, 2012)

Zhou, T., Lu, Y., & Wang, B. (2010) mencionan que la influencia social en el contexto de las aplicaciones móviles tiene un efecto significativo en la continuidad del uso de las aplicaciones móviles, y que la influencia de los amigos y los expertos es especialmente importante.

Las condiciones facilitadoras

Esta variable tiene como un concepto que son aquellos factores o circunstancias que contribuyen a que se dé un proceso de cambio, aprendizaje o desarrollo de manera más efectiva. Esta variable es el único constructo directamente relacionado con el uso actual de la tecnología antes de que aparezca la intención de usarla. (Venkatesh et al., 2003).

Motivaciones hedónicas

Este concepto hace referencia a los impulsos y deseos orientados hacia la búsqueda de placer, gratificación y satisfacción emocional. De un individuo por lo mismo es importante conocer su concepto según autores, el mismo será estudiado y cómo influye en la adopción de uso de la banca móvil.

Las motivaciones hedónicas consideran el conjunto de motivaciones asociadas al disfrute o placer derivados del uso de la tecnología (Venkatesh, 2012) tradicionalmente consideradas como motivaciones intrínsecas. En el contexto del consumidor, las investigaciones han mostrado que la motivación hedónica puede ser un determinante importante de la aceptación de la tecnología y el uso.

Hábito

El hábito en la adopción de tecnología se refiere al comportamiento automático y regular que una persona desarrolla al utilizar una determinada tecnología de manera repetitiva. Los hábitos son acciones realizadas de forma inconsciente y sin esfuerzo deliberado, y se forman a través de la repetición y la experiencia. Por lo mismo se realizó una búsqueda del conceptos y teorías en autores que hacen énfasis en la misma.

El hábito puede ser visto como “una construcción perceptiva que refleja los resultados de las experiencias previas” (Venkatesh et al., 2012). El hábito se puede definir en el contexto del uso de la tecnología como el grado en que las personas tienden a realizar comportamientos automáticos dado que ya lo aprendieron. Es decir, el uso continuo de una tecnología en un periodo de tiempo hace que se convierta en un hábito.

2. Metodología

La investigación es de tipo descriptiva correlacional, con un modelo explicativo, pues de acuerdo con Shmueli y Koppius (2011), es un modelo construido con el propósito de comprobar las hipótesis causales que especifiquen la ocurrencia de cierto fenómeno empírico.

Por otro lado, se preparó el diseño muestral para la recolección de la información primaria de los clientes financieros de la provincia Cercado Cochabamba, como se puede observar en la Tabla 2.

Tabla 2 Ficha técnica del diseño muestral

| Universo o población | Clientes financieros que tengan cuenta bancaria y que actualmente usen la banca movil. |

|---|---|

| Error muestral | 0.05 (5%) |

| Nivel de confianza | 1.96 |

| Probabilidad de éxito | p=73% |

| Probabilidad en contra | q=23% |

| Tamaño muestral | n=303 |

| Diseño muestral | Muestreo por conveniencia |

| Fecha de trabajo de campo | Del 01 al 31 de marzo del 2023 |

Fuente: Elaboración Propia, 2023

3. Resultados de la investigación

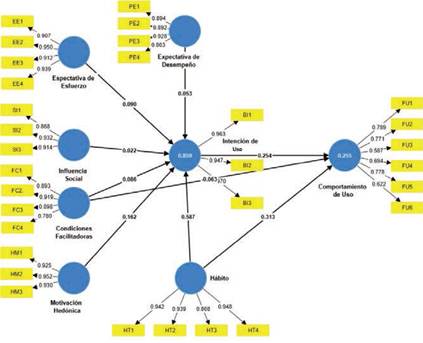

Una vez recabados los datos de los estudiantes, gracias a la aplicación de una encuesta mediante el uso de una escala de Likert con el rango de 1 a 5, se procedió con la evaluación sistemática de los resultados por medio del software Smart PLS, usando la técnica de mínimos cuadrados parciales, mediante una serie de pasos que ayudan al adecuado procesamiento y manejo de datos. Para una mejor compresión se presenta una definición de modelo de ecuación estructural: “son una familia de modelos estadísticos multivariantes que permiten estimar el efecto y las relaciones entre múltiples variables” (Ruiz et al., 2010, p.34). Todos los constructos que integran el modelo fueron clasificados como reflectivos o de modelo de medida en modo A, debido a que cada uno de sus componentes o dimensiones señaladas son un reflejo del constructo y dependen del mismo. A continuación, se presenta el modelo graficado en el programa Smart PLS, para luego proceder a realizar el primer cálculo del Algoritmo PLS.

Como primer paso es que es necesario diseñar el diagrama del modelo introduciendo cada constructo y sus respectivos indicadores. Una vez teniendo el modelo en el programa, se procede a realizar el cálculo ya mencionado anteriormente que es el Algoritmo PLS en el que se toman en cuenta todas las variables.

Primero se realiza el análisis de fiabilidad individual de los indicadores observando sus cargas. Carmines y Zeller (1979) y Cepeda y Roldán (2004) consideran adecuadas las cargas factoriales mayores a 0.707, por lo tanto, se sugiere que indicadores con cargas menores deben ser eliminados ya que no son significativas en el estudio y no existe relación con las otras variables. Se procedió a revisar los datos obtenidos y se encontraron variables con menor carga a lo mencionado las variables son: La variable FU3 con una carga de 0.587, la variable FU4 con una carga de 0.694, la variable FU6 con una carga de 0.62.

Como segundo paso como se analiza la tabla de Criterio Heterotrait-Monotrait Radio y al momento de hacer los análisis se observar que algunas variables no tenían relación con el estudio a pesar de que su fiabilidad del ítem era mayor de 0.707, por ende, se empezó a eliminar algunas variables el método de eliminar fue una por una como: la variable BI1 con una carga de 0.963, en segunda instancia de eliminación se procedio a quitar del modelo la variable HT4 con una carga de 0.947, en tercera instancia de eliminación se procedio a quitar del modelo la variable EE1 con una carga de 0.907, en cuarta instancia de eliminación se procedio a quitar del modelo la variable FC1 con una carga de 0.894, en quinta instancia de eliminación se procedio a quitar del modelo la variable FC4 con una carga de 0.778 y por ultimo se procedio a quitar del modelo la variable HT3 con un carga de 0.868.

Todo esto con el fin de depurar el modelo de variable e indicadores poco relevantes para la presente investigación.

A continuación, se procedió a analizar la fiabilidad del constructo, la validez convergente, la validez discriminante, multicolinealidad, coeficiente Path, estadístico “t” y “P” valor presentando los siguientes datos.

El análisis que proporciona el Smart PLS y se basa de algunos indicadores de fiabilidad como es el Alpha de Cronbach el cual asume que los ítems (medidos en escala de Likert) miden un mismo constructo y que están altamente correlacionados cuanto más de cerca se encuentre el valor del Alpha a 1 (Welch y Comer, 1988). El valor de fiabilidad mínimo aceptado para cada constructo según el Alpha de Cronbach, es de 0,7. Se basa, también, de otros como el indicador rho_A que es una medida de correlación entre dos variables aleatorias continuas, indicando asociaciones negativas o positivas; esta medida acepta como valor óptimo 0,70. Los mismos pueden observarse en la siguiente tabla:

Tabla 3 Análisis de fiabilidad

| Variables | Cronbach’s alpha | Composite reliability (rho_a) | Composite reliability (rho_c) | Average variance extracted (AVE) |

|---|---|---|---|---|

| Comportamiento de Uso | 0.767 | 0.770 | 0.866 | 0.683 |

| Condiciones Facilitadoras | 0.860 | 0.864 | 0.935 | 0.877 |

| Expectativa de Esfuerzo | 0.938 | 0.942 | 0.961 | 0.890 |

| Expectativa de Desempeño | 0.917 | 0.919 | 0.941 | 0.800 |

| Hábito | 0.937 | 0.937 | 0.969 | 0.940 |

| Influencia Social | 0.889 | 0.891 | 0.931 | 0.819 |

| Intención de Uso | 0.932 | 0.933 | 0.967 | 0.937 |

| Motivación Hedónica | 0.929 | 0.931 | 0.955 | 0.876 |

Fuente: Elaboración propia en Smart PLS, 2023.

El coeficiente alfa fue descrito en 1951 por Lee J. Cronbach. Es un índice usado para medir la confiabilidad del tipo consistencia interna de una escala, es decir, para evaluar la magnitud en que los ítems de un instrumento están correlacionados. En otras palabras, el alfa de Cronbach es el promedio de las correlaciones entre los ítems que hacen parte de un instrumento.

Luego se tiene la Varianza extraída media (AVE) la cual Ávila y Moreno (2018) dan la siguiente definición: La varianza extraída media (AVE) debe ser mayor a 0.50 y proporciona la cantidad de varianza que un constructo obtiene de sus indicadores en relación con la cantidad de varianza debido al error medida, esto significa que cada constructo o variable explica al menos el 50% de la varianza de los indicadores.

“El valor mínimo aceptable para el coeficiente alfa de Cronbach es 0,7; por debajo de ese valor la consistencia interna de la escala es baja” (Celina y Campo, 2005). Este valor manifiesta la consistencia interna, es decir, muestra la correlación entre cada una de las preguntas; un valor superior a 0,7 muestra una fuerte relación entre las preguntas, por otro lado, un valor inferior a dicho número indica una débil relación entre las mismas. No es común, pero el alfa de Cronbach puede arrojar un valor negativo, esto indica que existe un error en el cálculo o una inconsistencia en la escala (Molina et al., 2013)

Teniendo en cuenta dichos indicadores, no se eliminó ningún constructo porque todas pasen la prueba de fiabilidad y validez. (ver tabla 3).

El Criterio de Fornell - Lacker el que confirma la existencia de validez discriminante, los valores que se encuentran en diagonal corresponden a la raíz cuadrada de la varianza extraída media (AVE). Los cuales son totalmente superiores a las correlaciones de cada uno de los constructos. El criterio de Fornell - Lacker: “considera la cantidad de varianza que un constructo captura de sus indicadores (AVE) el cual debe ser mayor a la varianza que el constructo comparte con otros constructos” Ávila y Moreno (2018). (tabla 4)

Tabla 4 Criterio de Fornell-Lacker

| Comportamiento de Uso | Condiciones Facilitadoras | Expectativa de Esfuerzo | Expec tativa de Desem peño | Hábito | Influen Cia Social | Intención de Uso | Moti vación Hedónica | |

|---|---|---|---|---|---|---|---|---|

| Comportamiento de Uso | 0.826 | |||||||

| Condiciones Facilitadoras | 0.388 | 0.937 | ||||||

| Expectativa de Esfuerzo | 0.420 | 0.791 | 0.944 | |||||

| Expectativa de Desempeño | 0.381 | 0.797 | 0.748 | 0.895 | ||||

| Hábito | 0.496 | 0.718 | 0.770 | 0.704 | 0.970 | |||

| Influencia Social | 0.259 | 0.475 | 0.489 | 0.622 | 0.450 | 0.905 | ||

| Intención de Uso | 0.507 | 0.796 | 0.783 | 0.768 | 0.843 | 0.529 | 0.968 | |

| Motivación Hedónica | 0.352 | 0.802 | 0.778 | 0.768 | 0.746 | 0.516 | 0.818 | 0.936 |

Fuente: Elaboración propia en Smart PLS, 2023.

Fornell y Larcker (1981) fijaron el criterio de que un factor, con independencia de su número de indicadores, debe explicar más del 50% de la varianza de los mismos para que se pueda considerar que posee validez convergente (nivel aceptable), e indicaron que, de preferencia, debería explicar más del 70 % (nivel bueno). El argumento es que la varianza atribuible al factor sea mayor que la no atribuible.

Se ha estipulado que valores entre 0.70 y 0.79 en el coeficiente omega reflejan niveles de confiabilidad por consistencia interna aceptables al indicar que al menos el 70 % de la varianza de las mediciones o puntuaciones empíricas en el test están sin error. A su vez, unos valores entre .80 y .89 se consideran buenos, y mayores o iguales que .90 se juzgan excelentes (Cho & Kim, 2015; Green & Yang, 2015; Viladrich, Angulo, Brunet & Doval, 2017).

Ante esta descripción se puede mencionar que la variable Comportamiento de Uso y Expectativa de Desempeño oscilan entre 0,80 a 0,89 lo cual se considera una buena confiabilidad y las variables Condiciones facilitadoras, Expectativa de Esfuerzo, Hábito, Influencia Social, Intención de uso y Motivación Hedónica tienen valores iguales o mayores a 0,90 y los mismos se pueden mencionar que tienen una excelente confiabilidad. Todas las variables mencionadas poseen una validez convergente.

Tabla 5 Cargas Cruzadas

| Expectativa de Desempeño | Expectativa de Esfuerzo | Influencia Social | Condi ciones Facilitadoras | Motivación Hedónica | Hábito | Intención de uso | Comportamiento de Uso | |

|---|---|---|---|---|---|---|---|---|

| PE1 | 0.894 | 0.678 | 0.539 | 0.732 | 0.680 | 0.643 | 0.694 | 0.329 |

| PE2 | 0.892 | 0.595 | 0.529 | 0.649 | 0.629 | 0.572 | 0.634 | 0.325 |

| PE3 | 0.927 | 0.728 | 0.565 | 0.769 | 0.741 | 0.673 | 0.727 | 0.347 |

| PE4 | 0.863 | 0.665 | 0.592 | 0.693 | 0.693 | 0.625 | 0.687 | 0.362 |

| EE2 | 0.718 | 0.955 | 0.464 | 0.761 | 0.737 | 0.733 | 0.764 | 0.415 |

| EE3 | 0.665 | 0.930 | 0.433 | 0.732 | 0.715 | 0.667 | 0.684 | 0.352 |

| EE4 | 0.731 | 0.945 | 0.485 | 0.746 | 0.750 | 0.775 | 0.764 | 0.417 |

| SI1 | 0.551 | 0.480 | 0.868 | 0.434 | 0.466 | 0.436 | 0.477 | 0.256 |

| SI2 | 0.562 | 0.397 | 0.933 | 0.397 | 0.444 | 0.368 | 0.451 | 0.230 |

| SI3 | 0.574 | 0.449 | 0.914 | 0.456 | 0.489 | 0.415 | 0.505 | 0.217 |

| FC2. | 0.785 | 0.781 | 0.469 | 0.942 | 0.770 | 0.707 | 0.775 | 0.378 |

| FC3 | 0.704 | 0.697 | 0.419 | 0.931 | 0.731 | 0.637 | 0.715 | 0.347 |

| HM1 | 0.736 | 0.728 | 0.501 | 0.769 | 0.925 | 0.685 | 0.797 | 0.333 |

| HM2 | 0.745 | 0.760 | 0.489 | 0.788 | 0.952 | 0.696 | 0.760 | 0.334 |

| HM3 | 0.674 | 0.697 | 0.458 | 0.691 | 0.931 | 0.715 | 0.737 | 0.320 |

| HT1 | 0.673 | 0.739 | 0.435 | 0.698 | 0.731 | 0.969 | 0.819 | 0.472 |

| HT2 | 0.693 | 0.754 | 0.438 | 0.695 | 0.716 | 0.970 | 0.817 | 0.490 |

| BI2 | 0.728 | 0.727 | 0.504 | 0.754 | 0.795 | 0.807 | 0.967 | 0.472 |

| BI3 | 0.758 | 0.788 | 0.521 | 0.787 | 0.788 | 0.825 | 0.969 | 0.508 |

| FU1 | 0.322 | 0.359 | 0.169 | 0.317 | 0.302 | 0.422 | 0.417 | 0.860 |

| FU2 | 0.324 | 0.368 | 0.255 | 0.320 | 0.288 | 0.444 | 0.424 | 0.830 |

| FU5 | 0.297 | 0.311 | 0.217 | 0.326 | 0.283 | 0.360 | 0.415 | 0.788 |

Fuente: Elaboración propia en Smart PLS, 2023.

En el criterio de cargas cruzadas los indicadores deben tener un valor mayor con su propia variable que con las demás que se evalúan en el modelo (Cepeda y Roldán, 2004)

En la tabla 5 se observa que fueron marcados los indicadores de cada constructo para poder afirmar que su respectiva carga tiene un valor superior con relación a las cargas del resto de los constructos, de tal forma se confirma la validez discriminante por medio de este criterio.

Tabla 6 Tabla de Criterio Heterotrait-Monotrait Radio

| Comportamiento de Uso | Condiciones Facilitadoras | Expectativa de Esfuerzo | Expectativa de Desempeño | Hábito | Influencia Social | Intención de Uso | Motivación Hedónica |

|---|---|---|---|---|---|---|---|

| Comportamiento de Uso | |||||||

| Condiciones Facilitadoras | 0.477 | ||||||

| Expectativa de Esfuerzo | 0.492 | 0.878 | |||||

| Expectativa de Desempeño | 0.454 | 0.893 | 0.802 | ||||

| Hábito | 0.583 | 0.799 | 0.819 | 0.758 | |||

| Influencia Social | 0.313 | 0.541 | 0.533 | 0.688 | 0.492 | ||

| Intención de Uso | 0.599 | 0.888 | 0.835 | 0.829 | 0.900 | 0.580 | |

| Motivación Hedónica | 0.417 | 0.895 | 0.833 | 0.830 | 0.800 | 0.566 | 0.877 |

Fuente: Elaboración propia en Smart PLS, 2023.

Finalmente, el criterio Heterotrait-Monotrait Radio (HTMT) para analizar la validez discriminante, desarrollado por Henseler, Ringle y Sartedt: representa el promedio de las correlaciones entre los indicadores que miden el mismo constructo en relación a las correlaciones entre los indicadores que miden diferentes, la ratio HTMT debe estar por debajo de 0.90 (Santi-Huaranca, García-Huambachano & Sáenz-Tejada, 2018). Ver tabla 6

A continuación, se muestra el modelo final y que todas las cargas representan un valor superior a lo establecido en la teoría, por ende, indican que se encuentran dentro los parámetros establecidos. (figura 2)

Las variables que tienen relación son las variables motivación hedónica con Intención de uso con una relación de 0.229; la variable Habito con Intención de Uso con una relación de 0.426; así mismo también Habito tiene relación con la variable Comportamiento de uso.

Comprobación de hipótesis

Siguiendo la teoría, por medio del bootstrapping, en el software Smart PLS, se tomó en cuenta el estadístico t y su valor correspondiente P value para comprobar si son aceptadas o rechazadas las hipótesis.

Tabla 7 Comprobación de hipótesis

| T statistics | P values | Hipótesis | |

|---|---|---|---|

| Condiciones Facilitadoras -> Comportamiento de Uso | 0.866 | 0.387 | Rechazada |

| Condiciones Facilitadoras -> Intención de Uso | 2.734 | 0.006 | Aceptada |

| Expectativa de Esfuerzo -> Intención de Uso | 0.877 | 0.381 | Rechazada |

| Expectativa de Desempeño -> Intención de Uso | 1.111 | 0.267 | Rechazada |

| Hábito -> Comportamiento _de Uso | 2.881 | 0.004 | Aceptada |

| Hábito -> Intención de Uso | 8.583 | 0.000 | Aceptada |

| Influencia Social -> Intención de Uso | 2.017 | 0.044 | Aceptada |

| Intención de Uso -> Comportamiento de Uso | 3.730 | 0.000 | Aceptada |

| Motivación Hedónica -> Intención de Uso | 4.713 | 0.000 | Aceptada |

Fuente: Elaboración propia en Smart PLS, 2023.

Como se puede observar en la tabla 7, el cual corresponde a la comprobación de hipótesis, muestra que 6 relaciones son aceptadas porque los constructos poseen un valor del estadístico t superior a 1.96 y un P value inferior a 0.05. Por lo contrario, con la relación la cual es rechazada.

Para comenzar se analizarán las variables representativas del comportamiento con relación a los principales constructos del modelo. Primero está la variable Habito que posee una relación positiva con la Intención de Uso con un 42,6%, lo cual nos indica que el peso de lo que la población cochabambina de entre 18 y 57 años considera como útil que son recurrentes en la banca móvil y que se está volviendo un hábito el uso del mismo que luego desencadenan en un Comportamiento de Uso con un 25,1%, pero este último su relación es muy baja.

Otra de las hipótesis que tiene un peso considerable en el modelo es una relación entre Motivación Hedónica con Intención de Uso con una relación de 22,9% por el cual los encuestados tienen motivación futura en el uso de la banca móvil.

Una de las hipótesis que fue aceptada es Condiciones Facilitadoras con intención de uso con una relación de 18% lo cual hace referencia que muy pocos clientes financieros estarían dispuestos a realizar cambios en su aprendizaje de tecnología para así poder adoptar el uso de la banca móvil.

La última hipótesis aceptada es Influencia Social con Intención de uso que tiene una relación de 6,6% a pesar de ser baja los clientes financieros tienen intención de usar la banca móvil por recomendaciones ya sea de su entorno laboral, cercano o de especialistas en el tema.

Como se observa fueron rechazadas 3 relaciones las cuales son: Condiciones Facilitadoras y Comportamiento de uso, Expectativa de Esfuerzo con Intención de uso y Expectativa de Desempeño con Intención de uso cabe mencionar que se rechaza la hipótesis nula porque es poco probable que sea verdadera con los datos obtenidos es decir que la probabilidad de que el efecto observado no exista realmente y se asume que no hay efecto o impacto significativo entre los factores que se están comparando.

Conclusiones

De los constructos que componen el modelo teórico se pudo determinar que la variable hábito tiene una mayor relación con Intención de uso ya que la primera de estas posee una relación de 42,6% y la misma tiene una relación con Comportamiento de Uso ya que relación es de 25,1%. Las variables que son aceptadas en la presente investigación son: Condiciones Facilitadoras, Influencia Social y Motivación Hedónica ya que se han demostrado mediante las hipótesis que influyen de manera positiva en la Intención de uso y la variable Habito influye de manera positiva en el Comportamiento de Uso que llega a ser el constructo final. Como se evidencio, se han descartado un total de tres correlaciones, las cuales son: las Condiciones Facilitadoras y el Comportamiento de uso, la Expectativa de Esfuerzo con Intención de uso y la Expectativa de Desempeño con la Intención de uso.

Con la investigación realizada se puede determinar que, en el mercado cochabambino provincia Cercado, los clientes financieros valoran el hábito, es decir, que el 35,4% de los clientes financieros que hace uso de banca móvil se ha convertido en un hábito para los mismos y hacen recurrencia del uso en la banca móvil.

Actualmente y de acuerdo a la búsqueda de información en plataformas digitales, páginas web como la ASFI y ASOBAN se llegó a determinar que existen 16 de 28 entidades financieras que cuentan con acceso y aplicación de la banca móvil entre ellas son: 11 Bancos múltiples, 2 Bancos Pymes, 1 Cooperativas de Ahorro y Crédito Abiertas, 2 Entidades Financieras de Vivienda y 1 Entidad Financiera del Estado. El restante que no tiene aplicación de la banca móvil que en su mayoría son Cooperativas de Ahorro.

Gracias a lo descrito anteriormente, se puede llegar a una conclusión general para la presente investigación. La misma está en función a la adopción de la banca móvil por parte del público encuestado que son los clientes financieros. De este comportamiento como tal se pudo evidenciar que aún no está completamente adoptado, misma que muestra que un 41,6% de los encuestados tratan de usar la banca móvil en su vida diaria, la frecuencia de uso en realizar ciertas acciones como transferencias, pagos, visualizar extractos solo realizan de forma ocasionalmente y finalmente el 51,8% de los encuestados tienen intención de seguir usando la banca móvil en el futuro y la relación entre la Intención de uso con la variable Comportamiento de uso solo es del 35,4% es decir que solo ese porcentaje hace uso de la aplicación de la banca móvil.