Servicios Personalizados

Revista

Articulo

Indicadores

Links relacionados

Compartir

Revista Perspectivas

versión impresa ISSN 1994-3733

Perspectivas n.33 Cochabamba mayo 2014

El microcrédito: Perspectiva perceptual de los usuarios

The Microcredit: User 's Perceptual Perspective

Andrés Milton Coca Carasila

Doctorado en Administración y Dirección de Empresas

Universidad de Sevilla. España

Maestría en Ciencias: Estadística Aplicada

Universidad Autónoma de Guerrero. México

Licenciado en Administración de Empresas

Licenciado en Economía

Recepción: 01/03/2014 Aprobación: 10/04/2014

Resumen

A lo largo de esta última década, muchos economistas se han preocupado por investigar el tema de las microfinanzas, particularmente el microcrédito, con el objetivo de determinar su impacto en la pobreza. Al respecto, las posiciones aún son encontradas entre quienes propugnan por su aporte positivo al desarrollo y otros que sostienen lo contrario.

A diferencia de lo anterior, en este estudio se pretenden determinar las percepciones de los usuarios de microcréditos, teniendo en cuenta sus atributos, que se ofertan en Cochabamba-Bolivia. Para este propósito, se recurre a una investigación cualitativa y otra cuantitativa, aplicando un análisis de correspondencias y un análisis cluster; construyendo un mapa perceptual para los servicios y sus atributos, incluyendo un dendograma que muestra la conformación de grupos o segmentos. Los resultados de ésta investigación permiten conocer, desde la perspectiva de los usuarios, el efecto positivo o negativo que tienen los microcréditos obtenidos.

Palabras clave: Microfinanzas, microcrédito, percepciones.

Abstract

Over the last decade, many economists have been concerned with investigating the topic of microfinance, specially the microcredit, with the aim to determine its impact on poverty. In this regard, the positions are still found among those who advocate for its positive contribution to the development and others who maintain the contrary.

In contrast to the above, in this study are intended to determine the user perceptions of microcredit, considering its attributes, which are offered in Cochabamba-

Keywords: Microfinance, Microcredit, Perceptions.

Introducción

El entorno que nos rodea puede ser adverso o propicio, dependiendo con el lente que se mire, informarnos sobre el mismo hará más llevadera nuestra existencia, por ello de manera constante vamos creando retratos de este entorno en nuestra mente y actuar en consecuencia, en otras palabras creamos una experiencia del ambiente, lo que nos permite actuar y sobrevivir en él (Goldstein, 2005). En esta línea, las percepciones nos permiten obtener la información más relevante para tomar decisiones de compra a diario.

El propósito es estudiar el microcrédito, concretamente determinar las percepciones de los usuarios de microcréditos que otorgan las entidades microfinancieras en la ciudad de Cochabamba - Bolivia, sobre los servicios que reciben. Constituye una aproximación al mundo de los microcréditos, desde una perspectiva de marketing. Al respecto, cabe subrayar que Bolivia se ha constituido en un excelente mercado para los productos microfinancieros, ello ha permitido desarrollar una oferta robusta y sólida, incluyendo la participación de los nuevos competidores en escena, la banca tradicional. No cabe duda alguna que la oferta ha mejorado, sin embargo al parecer el mercado se ha saturado y emerge un exceso de oferta. El presente estudio permite determinar el posicionamiento de las diferentes entidades microfinancieras y los diferentes segmentos que se presentan en este mercado, ya maduro en nuestro medio, situación a la fecha desconocida.

1. Microfinanzas, origen y evolución. Enfoque global nacional y local

Para comprender, en su real dimensión, el cómo se originaron las microfinanzas se puede hablar de un antes y un después de Muhammad Yunus. Al respecto Dias (2004), menciona que las primeras experiencias se remontan a los siglos XVIII y XIX, en países como Inglaterra, Alemania, Irlanda e Italia. A finales del siglo pasado se consolidan las microfinanzas con la creación del Grameen Bank, institución privada de origen Hindú en Bangladesh en 1976 encabezada por Muhammad Yunus, consolidada como el Banco de los Pobres en 1983 (Yunus, Jolis, & Morshed, 2006) que fue inspiración de muchas otras iniciativas, con una proyección a nivel mundial y asimilada en Asía, América Latina y África. Prahalad (2005), refuerza este origen, asociando a los hogares pobres a partir de acuerdos informales como los clubes de ahorro, las asociaciones rotativas de ahorro y crédito, y las sociedades mutualistas.

En América Latina, el fenómeno de las microfinanzas se da a partir del surgimiento de la microempresa una forma alternativa de generar ingresos para aquellos sectores de la población que tienen la falta de oportunidades de empleo. Al respecto Von Stauffenberg y Pérez (2006), proponen el origen de las microfinanzas a partir de un proceso: a) en una primera etapa existen sistemas financieros informales insuficientes e inadecuados para invertir en actividades productivas generadoras de ingreso; b) presencia de programas de crédito con el apoyo estatal u Organizaciones No Gubernamentales (ONGs); c) el acercamiento entre las ONGs y los grupos con necesidades financieras permitió descubrir la importancia de confiar en la voluntad de pago de la persona y la posibilidad de que éste; d) las ONG's logran convertirse en entidades de microcrédito reguladas en el sector financiero del país; e) las entidades de microcrédito reguladas buscan captar depósitos del público, préstamos comerciales o acceder a los mercados de capital; f) se cambia la visión de las microfinanzas, se hace menos asistencial y se fortalece la actividad micro empresarial, se fomenta la capacidad productiva y se estimula la generación de riqueza.

En los últimos 20 años, las entidades microfinancieras han pasado de ser un experimento de desarrollo alternativo a un gran negocio, llevando el microcrédito a millones de personas. El sector, en América Latina, se destaca por su integración en el sistema financiero formal y su impresionante crecimiento. Existen cientos de instituciones que operan en la región, incluyendo una serie de grandes bancos comerciales que han ingresado recientemente en este mercado. Las microfinanzas en América Latina se enfrentan a desafíos permanentes, especialmente las relacionadas con llegar a las poblaciones sin servicio, mantener la rentabilidad frente a la creciente competencia y atraer más inversión privada (Berger, Goldmark, Miller Sanabria, & Inter-American Development, 2006).

Por su parte, las microfinanzas en Bolivia, según MacLean (2005), comprende cuatro etapas: a) entre 1986 a 1991, que permite la innovación del microcrédito impulsado por las ONG's; b) de 1992 a 1997, que comprende la formalización de las ONG's y su conversión en Fondos Financieros Privados masificándose los servicios microfinancieros; c) de 1998 a 1999, período de crisis nacional; d) a partir del año 2000, que comprende la revalorización de las microfinanzas.

En Bolivia al inicio, las actividades relacionadas al microcrédito, tenían como principal destino al sector agropecuario y campesino, como indica Eid (1998),así se crearon cooperativas urbanas y rurales como también mutuales de ahorro y préstamo. La incursión en las microfinanzas, propiamente dichas, según (Ynaraja, 2000), estuvo relacionada a la época donde el sector informal, tradicionalmente marginado del sector financiero formal, tuvo su mayor impulso por efecto de una crisis y contracción económica en la década de los ochenta. Este sector se lo asocia en muchos de los casos a la microempresa, que ha demostrado ser generador de ingresos, empleo, con valiosos aportes al crecimiento del país. PRODEM (Promoción del Desarrollo de la Microempresa) en la década de los ochenta, según Bazoberry (1999), fue pionera en prestación de servicios de microcrédito en Bolivia, la que posteriormente dio origen a la microfinanciera Banco Solidario S.A., fundada en 1992, más conocida como BANCOSOL (González, Schreiner, Meyer, Rodriguez, & Navajas, 1996). Al respecto Von Stauffenberg y Pérez (2006), señalan que constituye la primera experiencia exitosa como entidad regulada, ello posibilitó que muchas otras incursionen en el sector, entre ellas PROCREDIT y la misma pionera del microcrédito en Bolivia, PRODEM. En la actualidad estas entidades finacieras están agrupadas en la Asociación de Entidades Financieras Especializadas en Microfinanzas (ASOFIN Asociación de Entidades Financieras Especializadas en Micro Finanzas de Bolivia). Dicha organización "está constituida como una asociación civil, gremial, sin fines de lucro, y de derecho privado. Es la máxima entidad de representación nacional del sector de las microfinanzas reguladas de BOLIVIA." ASOFIN (2010).

En Cochabamba, las instituciones que ofertan microcréditos según Rioja (2008), precisamente son las entidades microfinancieras, aunque no dejan de jugar un papel muy importante las clásicas Cooperativas de Ahorro y Crédito. La Autoridad de Supervisión del Sistema Financiero ASFI clasifica a estas entidades, en reguladas y no reguladas; 13 Bancos, 4 Fondos Financieros 8 Mutuales de Ahorro y Préstamo, 26 Cooperativas de Ahorro y Préstamo y 10 Empresas de Servicios Auxiliares Financieros (ASFI, 2013). Los microcréditos otorgados por los Fondos Financieros y dos de los bancos especializados en microcrédito (Banco Los Andes Procredit S.A., BancoSol, Ecofuturo S.A.) incluyendo una institución no regulada son los que conforman el objeto de esta investigación, en realidad todos lo afiliados en ASOFIN.

2. Marco teórico

Este epígrafe nos permite contextualizar los aspectos teóricos centrales del presente documento desde dos ángulos, la percepción por un lado y por otro las microfinanzas y el microcrédito.

2.1. La percepción

En palabras simples, la percepción se comprende como un proceso que traduce la información adquirida por los sentidos en experiencias con significado, cuyos objetivos básicos son, formar un modelo coherente del mundo y al mismo tiempo usar ese modelo para resolver problemas. Bajo esta perspectiva la psicología de la percepción está interesada en cómo ésta puede afectar la conducta, dentro de la percepción suelen identificarse diferentes aspectos de gran importancia: atención, localización, reconocimiento, abstracción y constancias perceptivas (Smith, 2003). Téngase en cuenta que lo percibido es determinado no sólo por lo que está "allá afuera", sino también por las propiedades de los sentidos humanos (Goldstein, 2010). Concretamente, la percepción es una función mental que permite al organismo, a través de los sentidos, recibir y elaborar las informaciones provenientes del exterior y convertirlas en totalidades organizadas y dotadas de significado para el sujeto (Rivera, Arellano, & Molero, 2009). Sobre la percepción se han desarrollado varias teorías (Rivera et al., 2009), entre las más reconocidas se pueden citar las siguientes: la teoría estructuralista y el asociacionismo empirista, la escuela Gestalt, a teoría cognitivista y la teoría ecologista de Gibson. Clasificaciones adicionales a la anterior, se pueden encontrar en la amplia literatura (Coren, Ward, & Enns, 2003; Gibson, 1979; Marr, 1982; Rock, 1983).

El proceso de la percepción debe comprenderse de manera circular, por su dinámica cambiante y continua, que inicia en los estímulos ambientales y finaliza en la acción relacionada con este estímulo, véase los trabajos de Hellriegel y Slocum (2009) y Solomon (2013). Sin embargo es importante subrayar que la percepción en sí misma es un proceso por el que los estímulos entrantes activan nuestros receptores sensoriales (Hoyer & MacInnis, 2012).

En el ámbito del marketing las percepciones fueron y son ampliamente utilizadas para desarrollar estrategias de posicionamiento, la célebre frase "el marketing no es una batalla de productos, es una batalla de percepciones", Ley 4 (Ries & Trout, 1993), resume de manera adecuada su importancia. El estudio y aplicación de las percepciones en el ámbito del marketing responden a la pregunta ¿de qué manera se determina qué lugar ocupa un producto, marca o empresa en la mente de los consumidores?, usualmente se recurre a la construcción de mapas perceptuales, una forma clara de crear una imagen de la localización de productos, marcas o empresas en la mente de los consumidores (Solomon, 2012).

Un mapa perceptual, se refiere a los métodos para analizar y entender en forma sintética, las percepciones del consumidor sobre productos, marcas o empresas (también otros objetos) dando como resultado una representación gráfica, normalmente, en un solo plano; concretamente, es una representación gráfica en la que se representan alternativas competidoras en un espacio euclidiano (Lilien & Rangaswamy, 2004). Los mapas perceptuales se utilizan desde los años sesenta, fundamentalmente para analizar las percepciones de los consumidores (Hauser & Koppelman, 1979), los mapas perceptuales permiten representar tanto a los consumidores y a los competidores en el mismo espacio (Lilien, Rangaswamy, Bruggen, & Starke, 2004). Normalmente, se utilizan dos enfoques para generar los mapas perceptuales, a partir de juicios sobre la similitud relativa entre pares de objetos. El segundo enfoque requiere que los consumidores evalúen los objetos en comparación con sus atributos (Bijmolt & Wedel, 1999; Lauzier & Roy, 2010). El análisis de las percepciones del consumidor ocupa, un importante espacio en la literatura de marketing, tanto en el nivel científico y el nivel funcional o de negocio (Bloom, Hoeffler, Keller, & Meza, 2006; Temsamani, Mathieu, & Parissier, 2007). Varios expertos consideran que las percepciones están en la base del marketing operativo, dada su influencia en las preferencias del consumidor (Astous, 2005; Murphy, Butt, & Papadopoulos, 2007).

2.1. Microfinazas y microcrédito

Conceptualizar el término Finanzas, es una tarea difícil ya que esta palabra tiene varias facetas, lo que dificulta una clara y concisa definición (Brigham, 2009). Las finanzas están relacionadas con las decisiones que se toman considerando el dinero, con los flujos de efectivo. Esta decisiones financieras involucran el cómo se recauda el dinero y cómo lo usan los gobiernos, las empresas y los individuos (Besley, Jasso, & D'Borneville, 2009). Los economistas señalan que es el valor de un activo basado en los flujos de caja futuros que este activo proporciona, y los contadores proporcionan información sobre el tamaño probable de los flujos de efectivo (Brigham, 2009). En las actividades rutinarias, el dinero es cualquier elemento que sirve como método de pago, siendo que la mayoría de la gente piensa en el dinero como monedas, billetes, cheques y tarjetas de débito, en el pasado el asunto podía involucrar elementos que se utilizaban como moneda que incluyen la sal, conchas, ganado y oro, entre muchos otros (Dlabay & Burrow, 2008).

Las microfinanzas pueden comprenderse como: "el desarrollo de las finanzas al servicio de una población excluida de ese sistema, creando condiciones de garantía de acceso y conformando una ingeniería financiera orientada hacia productos que respondan a la necesidad de la población excluida de la actividad financiera tradicional" (Dias, 2004, p. 262). Este término es ambiguo, significa cosas diversas para diversas personas en distintos contextos y, además, ha ido evolucionando a lo largo del tiempo. Concretamente las microfinanzas se entienden como la provisión de servicios financieros a personas pobres y de bajos ingresos (Argandoña, Ishikawa, & Morel, 2009). Para Vonderlack y Schreiner (2001) "el reciente cambio de orientación del microcrédito hacia las microfinanzas refleja el reconocimiento de que los servicios de ahorro-y no solamente los créditos-pueden ayudar a mejorar el bienestar de los pobres en general "(p. 1). Frente a esta ponencia existe la opinión de Servet (2007), que para que se llegue verdaderamente a la gente necesitada es importante reconocer la responsabilidad social y ética del sector microfinanciero, por lo que señala que: felizmente, hoy en día las microfinanzas no se limitan al microcrédito. Las transferencias financieras por los emigrantes y el microseguro se desarrollan. De todas formas proponer servicios que funcionan mal o que no existen es más una fuente de disfunción que de eficacia (p. 136).

Las tecnologías del microcrédito, se adecuaron a una realidad vinculada a lo social, cultural y económica, en este ámbito Millares(1998), señala las siguientes: crédito asociativo, microcrédito de libre disponibilidad, bancos comunales y crédito individual. Asimismo, Gonzalez y Rivas (1999) realizan una descripción del microcrédito en los siguientes términos: El crédito asociativo, se caracteriza por: a) estar orientado a asociaciones productivas; b) los prestatarios deben tener un reglamento; c) el crédito debe estar justificado por un proyecto de factibilidad; d) se exige un monto de aporte propio en efectivo; e) las garantías que se exigen son reales y los plazos están entre uno a cinco años. Por su parte, el microcrédito de libre disponibilidad, se caracteriza por: a) utilizar la tecnología del grupo solidario; b) los montos individuales varían entre $us 70 a 500; c) los plazos son de tres a ocho meses; y d) su interés oscila entre el 30 % y 40% en moneda local. Por su parte, los bancos comunales, se caracterizan por: a) agrupar de 20 a 200 personas y operan con una garantía solidaria mancomunada; b) la agrupación es responsable de la colocación y devolución de los recursos después de cuatro meses; c) se incentiva el ahorro dentro del banco comunal; d) está conformado por un comité de crédito elegido por sus componentes.

Si realizamos una breve recapitulación y complementamos lo señalado, notaremos que el concepto de redes sociales esta presente en las diversas tecnologías de crédito, expresado como un mecanismo de control como es el caso de los créditos solidarios, así sucede también en los créditos individuales al momento de buscar un garante que debe cumplir como requisito un cierto grado de interacción y confianza producto de prácticas sociales de intercambios y encuentros, tal como lo afirman Samanamud, Alvarado, y del Castillo (2003).

3. Aspectos metodológicos

Para estudiar las percepciones de los usuarios de microcréditos y en función de ello diseñar las estrategias de marketing, existen diferentes propuestas (Cravens & Piercy, 2010; Ferré, 2003; Ferrell & Hartline, 2006; Walker, Mullins, & Larreche, 2006). La que implícitamente se adopta, para este estudio, es la que propone Ferré (2003), quien señala que para estudiar las percepciones es preciso seguir los siguientes pasos:

- Segmentar el mercado, es decir, conocer los distintos segmentos en que se puede dividir el propio mercado.

- Estudiar los atributos básicos del producto, a partir de los cuales éste toma una posición desde el punto de vista del consumidor.

- Construir el mapa perceptual para el producto ideal, la propia marca y de las de la competencia.

Estudiar las causas que han motivado el posicionamiento perceptual.

Alcanzar el último paso, permite efectuar una planificación estratégica adecuada del servicio y el marketing mix que ayudan a alcanzar el propósito central de la organización. Bajo estas consideraciones, si bien la pregunta de investigación es ¿cuál es el posicionamiento perceptual de las marcas de microcréditos en la ciudad de Cochabamba?, se formulan asimismo, los objetivos operativos que guiaron la investigación:

- Determinar los atributos distintivos, del microcrédito, que los compradores prefieren.

- Determinar el cómo son percibidas las diferentes marcas de microcréditos en relación a las características distintivas.

- Establecer cuál es la mejor posición a ocupar considerando las expectativas de los usuarios y las posiciones de los competidores.

Siendo, el mercado de los microcréditos, bastante dinámico en la actualidad, fue necesario aplicar una metodología mixta, realizando una investigación cualitativa y una cuantitativa. La primera, básicamente, facilitó aplicar las técnicas de análisis multivariante, cuyo propósito final fue determinar los competidores del mercado e identificar los atributos del microcrédito que generaban el posicionamiento perceptual. Por otro lado, esta misma etapa permitió definir con precisión el segmento de mercado en el que se realizó la investigación, para cuyo efecto se recurrió a un grupo de enfoque conformado por siete oficiales de crédito de diferentes entidades microfinancieras. Esta información se complementó con información de fuente secundaria.

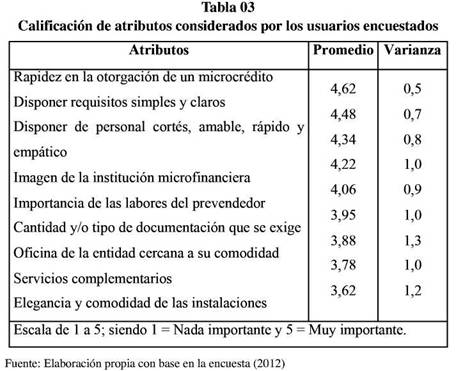

Las marcas competidoras identificadas en el segmento de usuarios de microcréditos, más importantes, fueron: Fassil, Prodem, BancoSol, Los Andes, Fortaleza, Ecofuturo, FIE y Agrocapital. Todas las entidades seleccionadas se encuentran afiliadas a ASOFIN, la entidad madre que aglutina a las entidades especializadas en microfinanzas. Por otro lado, la lista de selección de atributos estuvo restringida a un número de nueve, que se presentan en la Tabla 03.

Para la determinación de la muestra, se opto por un muestreo no probabilístico en bola de nieve, llegándose a cubrir un total de 325 encuestados cuyo patrón fue considerar una población con mayoría de edad, cuyo comportamiento muestre que al menos una vez haya accedido a un microcrédito otorgado por una entidad especializada en microfinanzas.

La parte cuantitativa de la investigación se asentó en la recolección de datos de asociación a través de un cuestionario, considerando las marcas y los atributos. El análisis de la información se realizó considerando un análisis univariado, bivariado y multivariado, siendo el más importante este último ya que es el que permite alcanzar los objetivos planteados en la investigación. Básicamente, se genero una matriz de datos, donde cada elemento indica la frecuencia de veces que cada marca es calificada como poseedora del atributo correspondiente. Para el procesamiento de la información se recurrió a un Análisis de Correspondencias y un Análisis Cluster Jerárquico con el software IBM SPSS 21.

Resultados, análisis y discusiones

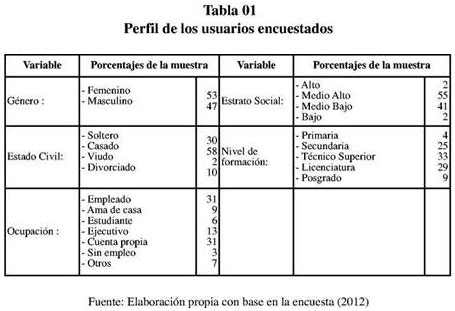

Las personas encuestadas, necesariamente tuvieron que ser personas adultas, por ello el promedio de edad de encuestados llegó a 38 años, así a partir de un análisis de frecuencias podemos apreciar el perfil de la muestra encuestada a través de la información presentada en la Tabla 1. En esta información se destaca que los encuestados fueron en su mayoría mujeres (53%). Asimismo, notaremos que más de la mitad de los encuestados son casados(as). De similar manera un comportamiento muy particular de la muestra es que un buen porcentaje son personas empleados y trabajadores por cuenta propia, esto debido a que ésta es la gente que demanda servicios microfinancieros. Es bastante notorio que los encuestados son parte de la clase media en su absoluta mayoría, aspecto que corrobora la anterior variable. Finalmente, encontramos que sólo el 38 por ciento de los encuestados son profesionales, el resto tiene un nivel de formación elemental, propio de personas que puedan buscar un microcrédito.

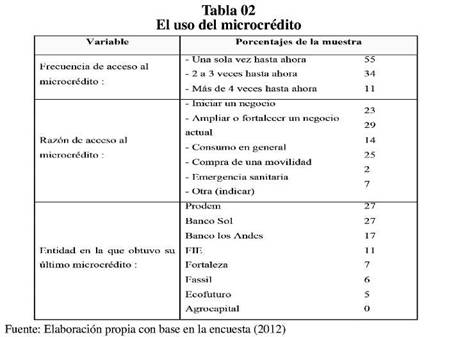

Describiendo los aspectos más específicos de este estudio, encontramos que, el promedio de crédito al que accedieron los encuestados es de 4 mil cincuenta y tres dólares, cuyo mínimo inicia en 100 dólares y un máximo de 20 mil dólares, al fin y al cabo estamos hablando de microcréditos. Algo que llama la atención es la frecuencia de acceso al microcrédito donde veremos que la mayoría, más del 50 por ciento, obtuvo sólo una vez el indicado servicio. Asimismo, también se logra sobrepasar el 50 por ciento en la razón de acceso al microcrédito, para iniciar un negocio y/o su respectiva ampliación. Entre los encuestados se pudo determinar, que la mayoría de ellos (más del 70 por ciento) obtuvieron su microcrédito de tres entidades microfinancieras, Prodem, BancoSol y Los Andes Procredit, aunque también pudiera considerarse a FIE, mayores detalles se pueden obtener de la Tabla 2.

En la investigación, se definió estudiar las percepciones de los usuarios o consumidores de microcréditos, al menos una vez hasta la fecha de la encuesta. Por otro lado, si bien la fase cualitativa de la investigación mostró los atributos que considerarían los consumidores a momento de elegir una determinada entidad mirofinanciera, a través del cuestionario aplicado en la fase cuantitativa se confirmaron estos atributos que definen el ámbito de la percepción, véase la Tabla 03. En él se puede notar, fácilmente, que las puntuaciones de importancia para cada atributo son altas, alrededor de 4 puntos, siendo los atributos "Rapidez en la otorgación de un microcrédito" y "Disponer requisitos simples y claros" los mejor calificados para explicar el ámbito de las percepciones.

Desarrollando el Análisis de Correspondencias para establecer el posicionamiento perceptual y alcanzar los objetivos planteados en el presente estudio, inicialmente se obtiene, la matriz de frecuencias de asociación, punto de partida para el análisis.

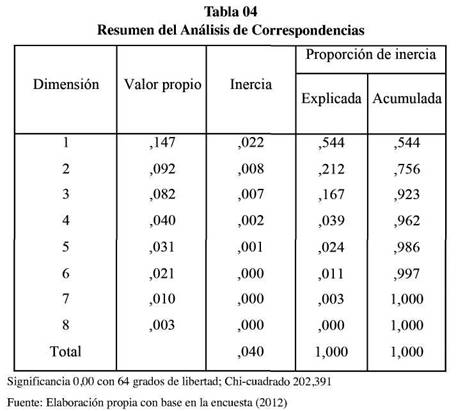

Considerando los valores que inicialmente arroja el Análisis de Correspondencias, los valores propios, la inercia y la proporción de la inercia, se considera suficiente operar con las dos primeras dimensiones, de las 8 que nos arroja el IBM SPSS, ya que explican el 75,6 por ciento de toda la información, con un nivel de significancia de cero, es decir que por ser menor que 0,01, se rechaza la hipótesis nula de independencia entre las dos variables.

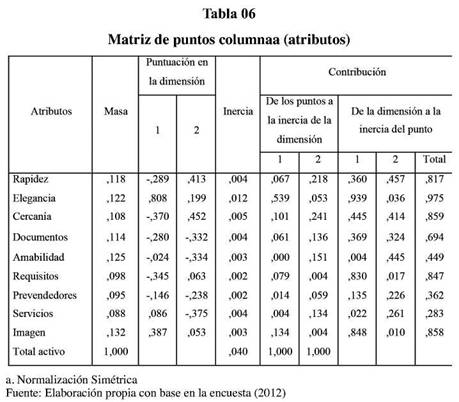

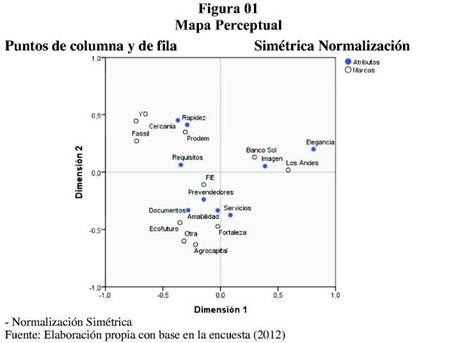

El primer eje factorial viene explicado por la oposición de los atributos "cercanía, rapidez y requisitos" de la entidad microfinanciera, que se ubica en el lado negativo y que contribuye conjuntamente con un 24,7 por ciento de la inercia explicada por el eje; frente a los atributos "elegancia e imagen" de estas entidades, situados en el extremo positivo, y que conjuntamente aportan un 67,3 por ciento a la inercia del eje factorial (véase la Tabla 07).

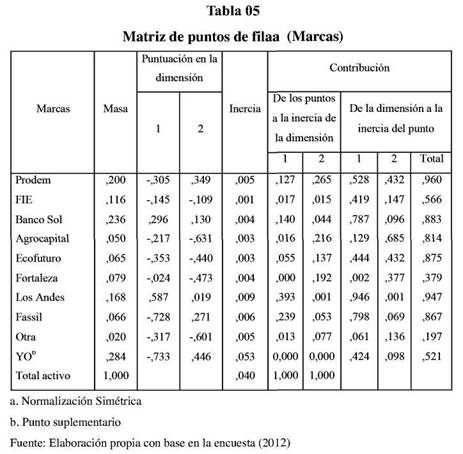

En el caso de las marcas de las entidades microfinancieras, para este primer eje, un 36,6 por ciento de la inercia viene aportada por "Fassil y Prodem", que se ubican en el extremo negativo del eje, frente a las marcas "BancoSol y Los Andes", situadas en el lado positivo y contribuyen con el 53,3 por ciento a la inercia al eje (véase la Tabla 06).

Entonces, las marcas que mejor representadas están en este eje (contribuciones relativas más elevadas), serían "Los Andes" (94,7 por ciento), "Fassil" (79,8 por ciento), BancoSol (78,7 por ciento) y Prodem (52,8 por ciento), véase la Tabla 06. Por su parte, entre los atributos mejor representados están "Elegancia" (93,9 por ciento), "Imagen" (84,8 por ciento) y "Requisitos" (83 por ciento), véase la Tabla 07. Finalmente, para este eje, se puede deducir que se identifica por un lado "la eficiencia" en los servicios que brindan las entidades microfinancieras; pero por otro lado se identifica el "prestigio" de las entidades microfinancieras. Los detalles de apoyo, a este análisis, se presentan en las Tablas 6 y 7, y la Figura 1.

El segundo eje factorial identificado en el análisis, emerge de la oposición de los atributos "rapidez y cercanía" situado en la parte positiva del eje y que contribuyen con 45,9 por ciento, conjuntamente a la inercia del eje, oponiéndose con "documentos, servicios y amabilidad", situados en la parte negativa del eje y que aportan con un 42,1 por ciento a la inercia del eje.

Por su parte, considerando las marcas, en el extremo positivo se encuentra claramente identificados "Prodem y Fassil" conjuntamente con 31,8 por ciento de la inercia; mientras que en la parte negativa, sobresalen "Agrocapital, Ecofuturo y Fortaleza", que de forma conjunta contribuyen con un 54,5 por ciento a la inercia al eje.

Las marcas mejor representadas sobre este eje factorial, con las contribuciones relativas más elevadas, son "Agrocapital" (68,5 por ciento) "Prodem" (43,2 por ciento) y Ecofuturo (43,2 por ciento); por su parte, los atributos mejor representados son "rapidez" (45,7 por ciento), "cercanía" (41,4 por ciento) y "amabilidad" (44,5 por ciento). Este eje marca claramente la contraposición entre servicios rápidos y cercanos, versus servicios brindados con amabilidad y con servicios complementarios. Para ampliar el análisis véase las Tablas 6 y 7, y la Figura 3.

Trabajando con la información de puntuaciones en la dimensión (Tabla 6), el IBM SPSS representa gráficamente el mapa perceptual de las marcas de las entidades microfinancieras relacionadas con los atributos, presentados en la Figura 3. Este gráfico, es la herramienta básica para determinar el posicionamiento de marcas entre otros objetos, nos permiten conocer, en nuestro caso las percepciones de las ocho marcas y la posición de cada una de ellas con relación a las variables latentes definidas. Sin olvidarnos de la posición ideal planteada bajo el denominativo de "Yo", el que claramente muestra la posición ideal para diseñar o rediseñar las estrategias de marketing. Así, las marcas Fassil y Prodem son percibidas como las marcas más accesibles, muy asociadas a atributos como, rapidez y cercanía; donde curiosamente no se perciben como tales a Banco los Andes y BancoSol; llama la atención que solo son dos las entidades que se aproximan a los requerimientos de los usuarios, véase la Figura 1. Complementariamente a lo señalado, nótese en el plano factorial, la ubicación del punto ideal (Yo), cuyas marcas más próximas parecen ser Prodem y Fassil, por lo menos ese es el comportamiento de la muestra investigada, son marcas que comparten los atributos del producto ideal buscados por el usuario promedio de las entidades microfinancieras, entre ellos, se valora mucho la cercanía de las oficinas, la rapidez con la que se atienden los requerimientos y los requisitos que se exigen en la proporción de un microcrédito. Por tanto, el lector notará el vacío de mercado para poder diseñar las estrategias adecuadas y buscar un mejor posicionamiento acorde con las percepciones y requerimientos de los consumidores.

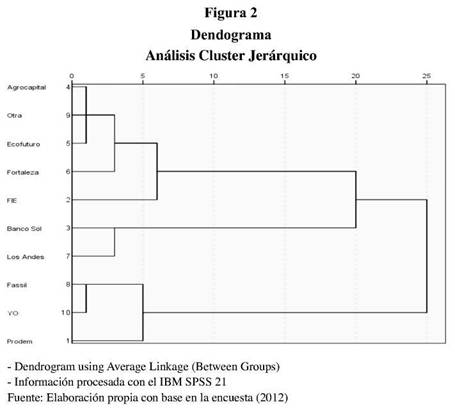

Sin embargo, para complementar estas afirmaciones, con la información de las dimensiones por marcas, se aplicó un Análisis Cluster Jerárquico, en cuyo Dendograma (véase la Figura 2) podemos encontrar cuatro segmentos conformados de la siguiente manera: el primer segmento, conformado por Agrocapital, Ecofuturo, Fortaleza y FIE; el segundo segmento, conformado por BancoSol y Los Andes; el tercer segmento, conformado sólo por Fassil y Prodem (incluyendo la marca ideal, buscada por el consumidor, identificada por el "YO"); notara el lector que estos segmentos coinciden plenamente con el mapa perceptual y las posiciones de las marcas, véase la Figura 1.

Reflexiones finales

El dinamismo del sector microfinanciero, fue muy acelerado en el mundo entero, particularmente entre los países en vías de desarrollo. Existía una fuerte demanda insatisfechas, ante la incapacidad de la banca tradicional por atender las necesidades emergieron los denominados "Bancos de los Pobres", cuyas particulares e innovadoras formas de operar hicieron que varios de los emprendimientos nacieran en iniciativas personales y Organizaciones No Gubernamentales, hasta transformarse en la actualidad, en verdaderos bancos regulados, rentables y sostenibles por los segmentos de mercado a los que desde un principio atendieron.

En Bolivia la trayectoria fue la misma, un país con elevadas tasas de población con extrema pobreza eran muy necesarios los microcréditos, el éxito fue tal que la revelación de Banco Sol, fue ejemplo de éxito dentro del ámbito latinoamericano, a tal extremo que el caso se trata como un "caso de estudio" en las escuelas de negocios de varias universidades de EEUU y Europa. En la actualidad, el sector parece haberse saturado, la competencia agresiva hizo que muchos clientes adoptaran créditos más allá de sus posibilidades de pago, por lo que el mercado resulta menos atractivo para muchas entidades, ya que incluso la Banca Tradicional, ingresó en una franca competencia en el segmento de mercado otrora menospreciado. El sector se ha convertido en un segmento muy competitivo y cada vez con menor cantidad de posibles clientes. La rapidez con la que puedan operar estas entidades constituye uno de los factores clave para su éxito, incluyendo cierta flexibilidad en los documentos que se exigen para otorgar los microcréditos.

Referencias Bibliográficas

ASFI. (2013). Entidades Supervisadas con licencia de funacionamiento. Retrieved 10 de mayo de 2013, from https://www.asfi.gob.bo/Portals/0/Documentos/Ambito%20de%20Regulacion%20imagenes/documentos%202013/ENTIDADES%20REGULADAS%20al%2030.04.2013.pdf [ Links ]

ASOFIN Asociación de Entidades Financieras Especializadas en Micro Finanzas de Bolivia. (2010). Asociación de Entidades Financieras Especializadas en Microfinanzas. from http://www.asofinbolivia. com/sp/antecedentes.asp [ Links ]

Astous, Alain d. (2005). Le projet de recherche en marketing. Montréal: Chenelière Éducation. [ Links ]

Bazoberry, E. (1999). Experiencia de PRODEM en el crédito grupal e individual El reto de América Latina para el siglo XXI: Servicios financieros en el área rural. La Paz: Fundación para la producción. [ Links ]

Berger, Marguerite, Goldmark, Lara, Miller Sanabria, Tomás, & Inter-American Development, Bank. (2006). An inside view of Latin American microfinance. Washington, D.C.: Inter-American Development Bank. [ Links ]

Besley, Scott, Jasso, Erika M., & D'Borneville, Hernan. (2009). Fundamentos de administracion financiera. México, D.F: Cengage Learning. [ Links ]

Bijmolt, Tammo H. A., & Wedel, Michel. (1999). A Comparison of Multidimensional Scaling Methods for Perceptual Mapping. JMR, Journal ofmarketing research., 36(2), 277. [ Links ]

Bloom, Paul N, Hoeffler, Steve, Keller,

Brigham, Eugene Houston Joel. (2009). Fundamentals of Financial Management (6th ed.). Mason OH: Cengage Learning. [ Links ]

Coren, S., Ward, L.M., & Enns, J.T. (2003). Sensation and Perception (6th ed.). HobokenNJ: Wiley. [ Links ]

Cravens, David W., & Piercy, Nigel. (2010). Strategic marketing. Princeton, N.J.:McGraw Hill. [ Links ]

Dias, F. (2004). Finanzas solidarias. Retrieved 29 de octubre de 2010, from http://urbared.sociales.unam.mx/textos/finanzas%20solidarias.pdf [ Links ]

Dlabay, Les R., & Burrow, Jim. (2008). Business finance. Mason, Ohio: South Western. [ Links ]

Eid, S. (1998). Retrospectiva y perpectivas de una experiencia exitosa Microempresa vs. pobreza, ¿un desafio imposible? La Paz: Instituto Boliviano de Estudios Empresariales. [ Links ]

Ferré, Trenzano José María. (2003). Estrategias de productos y precios. Barcelona: Oceano. [ Links ]

Ferrell, OC, & Hartline, Michael D. (2006). Estratégia de marketing: Cengage Learning Latin America. [ Links ]

Gibson, James J. (1979). The ecological approach to visual perception.Boston: Houghton Mifflin. [ Links ]

Goldstein, E.B. (2005). Sensación y percepción: Cengage Learning Latin America. [ Links ]

Goldstein, E.B. (2010). Sensación y Percepción (8ª ed.). México: Cengage Learning. [ Links ]

Gonzalez, G., & Rivas, R. (1999). Las ONG's bolivianas en las microfinanzas. La Paz: D. R. SINERGIA. [ Links ]

González, V.C., Schreiner, M., Meyer, R.L., Rodriguez, M.J., & Navajas, S. (1996). El reto del crecimiento en organizaciones de microfinanzas. Rural Finance Program (2345), 1 -45. [ Links ]

Hauser, John R. , & Koppelman, Frank S. (1979). Alternative Perceptual Mapping Techniques: Relative Accuracy and Usefulness. Journal of Marketing Research, 16(4), 495-506. [ Links ]

Hellriegel, D., & Slocum, J.W. (2009). Organizational Behavior (12th ed.). Mason, OH: South-Western /Cengage Learning. [ Links ]

Hoyer, Wayne D. , & MacInnis, Deborah J. (2012). Consumer behavior (6th ed.). Mason, Ohio; Andover: South-Western ; Cengage Learning distributor. [ Links ]

Lauzier, M., & Roy, M. . (2010, mayo). Annual Conference of the Administrative Sciences Association of

Lilien, Gary L. , Rangaswamy, A.V., Bruggen, G.H. , & Starke, K. (2004). DSS Effectiveness in Marketing Resource Allocation Decisions:Reality vs. Perception. Information Systems Research Information Systems Research, 15(3), 216-235. [ Links ]

Lilien, Gary L., & Rangaswamy, Arvind. (2004). Marketing engineering :computer-assisted marketing analysis and planning (2th ed.). State College, PA: Trafford. [ Links ]

MacLean, J. (2005). Microfinanzas en Bolivia: aportes y perspectivas. Santiago de Chile: Comisión Económica para América Latina y el Caribe. [ Links ]

Marr, David. (1982). Vision : a computational investigation into the human representation and processing of visual information. San Francisco: W.H. Freeman. [ Links ]

Millares, E. (1998). El fondo del microcrédito Microempresa vs. pobreza, ¿un desafio imposible? La Paz: Instituto Boliviano de Estudios Empresariales. [ Links ]

Murphy, Steven A, Butt, Irfan, & Papadopoulos, Nicolás. (2007). The Role of Affect in the Development of Positioning Strategy and Judgments. Paper presented at the ASAC. [ Links ]

Prahalad, C. (2005). La fortuna en la base de la pirámide: cómo crear una vida digna y aumetar las opciones mediantes el mercado. España: Ediciones Granica, S.A. [ Links ]

Ries, Al, & Trout, Jack. (1993). The 22 immutable laws of marketing: violate them atyour own risk. New York, NY: HarperBusiness. [ Links ]

Rioja, C. (2008). Acceso a créditos de micro y pequeñas empresas y financiamiento para capital de trabajo e inversión fija, 2002 - 2006. Universidad Mayor de San Simón, Cochabamba. [ Links ]

Rivera, Camino Jaime, Arellano, Cueva Rolando, & Molero, Ayala Victor Manuel. (2009). Conducta del consumidor : estrategias y tácticas aplicadas al marketing (2ª ed.). Madrid: ESIC. [ Links ]

Rock, Irvin. (1983). The logic ofperception. Cambridge, Mass.: MIT Press. [ Links ]

Samanamud, J., Alvarado, M., & del Castillo, G. (2003). La cofiguración de las redes sociales en el microcrédito en contextos de precariedad laboral: el caso de los confeccionistas en tela de la ciudad de El Alto. La Paz: Programa de Investigación Estratégica en Bolivia. [ Links ]

Servet, J. (2007). Microfinanzas, responsabilidad social y ética de la acción. Arequipa: Instituto Universitario de Estudios en Desarrollo (IUED) de la Universidad de Ginebra. [ Links ]

Smith, Edward Atkinson Rita L. Hilgard Ernest R. Morand Maresca Daniela Fernández Frías Carlos Ballesteros Barrado Benjamín. (2003). Atkinson & Hilgard's introducción a la psicología. Madrid: Thomson Paraninfo. [ Links ]

Solomon, Michael R. (2012). Consumer behavior: buying, having and being (10th ed.). Upper Saddle River, N.J.: Pearson Education. [ Links ]

Temsamani, Jalila, Mathieu, Anne, & Parissier, Catherine. (2007). L impact des dimensions du produit sur la valeur perçue globale. Paper presented at the ASAC. [ Links ]

Von Stauffenberg, D., & Pérez, M. (2006). Informe sobre el estado de las micro finanzas en América Latina. Retrieved 3 0 de octubre de 2010, from http://ws1.grupobbva.com/TLBB/fbin/InformeMicrofinanzas_tcm61-162579.pdf [ Links ]

Vonderlack, R., & Schreiner, M. (2001). Mujeres, Microfinanzas, y Ahorro: Lecciones y Propuestas. St. Louis: Center for Social Development. [ Links ]

Walker, Orville C, Mullins, John Walker, & Larreche, Jean-Claude. (2006).Marketing strategy: a decision-focused approach: McGraw-Hill Irvin. [ Links ]

Ynaraja, R. (2000). Bolivia: una experiencia en microfinanzas. España:Información Comercial Expañola. [ Links ]

Yunus, Muhammad, Jolis, Alan, & Morshed, Lamiya. (2006). El banquero de los pobres : los microcréditos y la batalla contra la pobreza en el mundo. Barcelona: Paidós. [ Links ]