Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Tinkazos

versión On-line ISSN 1990-7451

Tinkazos v.14 n.29 La Paz jun. 2011

Descentralización fiscal de segunda generación: unabreve revisión[1]

Second-generation fiscal

decentralization: a briefreview

Gover Barja[2]

Tinkazos, número 29, 2011, pp. 109-121, ISSN 1990-7451

Fecha de recepción: marzo de 2011

Fecha de aprobación: abril de 2011

Versión final: mayo de 2011

Segunda generación de descentralización fiscal es una referencia teórica sobre lo que debe entenderse por una descentralización eficiente en el sentido de contener una estructura de incentivos tal que permita simulación de competencia y alineamiento de intereses de los agentes hacia el desarrollo pro-mercado. La referencia teórica puede utilizarse para analizar la práctica de la descentralización en términos de desviaciones respecto a dicha referencia, permitiendo así identificar los incentivos contenidos en la institucionalidad política y fiscal de la descentralización y los comportamientos que inducen.

Palabras clave:descentralización fiscal / economíainstitucional / institucionalidadpolítica / institucionalidadeconómica / jurisdicción fiscal / conflictoeficiencia / equidad / presupuesto inflexible

Second-generation fiscal decentralizationis a theoreticalreferencetowhatshould be understood as an efficient decentralization in thesense of containingan incentive structurethat can simulatecompetition and bringaboutanalignment of intereststowardsmarketbaseddevelopment. Thetheoreticalreference can be usedtoanalyzethepractice of decentralization in terms of deviationsfromthetheory, thusmakingitpossibletoidentifythe incentives contained in thepolitical and fiscal institutions of thedecentralizationmodelimplemented and thebehaviourthey induce.

Keywords: fiscal decentralization / institutionaleconomy / politicalinstitutionality / economicinstitutionality / taxjurisdiction / efficiency / equityconflict / inflexible Budget

A manera de introducción conviene señalar que el enfoque de descentralización fiscal de segunda generación fue introducido a la literatura por vez primera en el año 1995 por Weingast (Weingast, 1995; Qian y Weingast, 1997). En esta producción, el autor presenta un listado de cinco condiciones para que una descentralización fiscal pueda denominarse pro-mercado, en el sentido de ser una referencia a lo eficiente. Luego, en 2009 y catorce años después de haber sido sometido al debate, Weingast vuelve a presentar las mismas cinco condiciones más fortalecidas y ampliadas (Weingast, 2009), marcando así una referencia teórica obligatoria en el tema general de descentralización.

Pero ¿cuál fue exactamente la innovación teórica introducida y qué implicaciones teóricas y prácticas tiene?

El propósito del presente artículo es enfatizar en esta innovación conceptual sus implicaciones y su aplicabilidad práctica. Para ello se empieza contrastando la innovación con el estándar teórico denominado descentralización fiscal de primera generación[3], para luego pasar a exponer sus implicaciones respecto a construcción de institucionalidad. Inmediatamente después, breves referencias a la experiencia china y latinoamericana permiten contrastar teoría con práctica, suficiente como para concluir el artículo con la presentación de una guía conceptual para el uso práctico de la innovación teórica en el marco del conflicto eficiencia-equidad.

Contraste entre primera y segunda generación

El enfoque de primera generación surgió en los años cincuenta y sesenta bajo lo que Oates (2005) denomina la perspectiva Arrow-Musgrave-Samuelson. En esta, la función del sector público, en sus múltiples niveles de gobierno, es la identificación de las fallas de mercado y su corrección con el fin de maximizar el bienestar social (conocido en la literatura como el gobierno benevolente). Esto implica intervenir y proveer los bienes y servicios públicos requeridos por la sociedad[4] mediante agentes públicos, sin otro interés más que incrementar el bienestar social, en cada nivel de gobierno. Más aún, se identifica una división del trabajo entre niveles de gobierno donde el gobierno central es responsable de la estabilidad macroeconómica, de ejecutar políticas redistributivas y de proveer bienes públicos nacionales. Los gobiernos subnacionales son responsables de proveer bienes públicos locales hechos a medida debido a que existen heterogeneidades de preferencia en las demandas locales. Lo anterior se acompaña con un régimen de transferencias fiscales del gobierno central hacia los subnacionales con el objeto doble de asegurar la provisión socialmente eficiente de los bienes públicos y a la vez corregir desbalances horizontales. Asimismo, se incentiva la recaudación de impuestos locales[5] con tasas impositivas que reflejen el costo marginal de la provisión de servicios para inducir a que los agentes móviles[6]lijan la jurisdicción que les provea el nivel eficiente de servicios, lo que también implica competencia entre gobiernos subnacionales.

El enfoque de segunda generación critica al de primera generación indicando que construye teoría bajo el supuesto de que toda intervención y acción de los agentes públicos ocurre bajo información plena, simétrica y buscando por definición el bienestar común. El enfoque de segunda generación construye teoría bajo el supuesto contrario, de que los agentes públicos tienen intereses políticos, y que toman decisiones con información parcial y asimétrica buscando maximizar sus intereses en el contexto político en el que les ha tocado operar. La crítica e innovación del enfoque de segunda generación es importante, pero complementa al de primera generación, no lo sustituye.

De acuerdo a Oates (2005), la literatura sobre descentralización fiscal de segunda generación se alimenta en dos fuentes: primero, temas de economía política relacionados con los procesos políticos y con el comportamiento de los agentes políticos; y segundo, temas de economía de la información relacionados con el problema de información asimétrica. Oates resalta que es la mezcla de ambas fuentes la que permite analizar la descentralización enfocada hacia los incentivos implícitos contenidos en las instituciones políticas y fiscales de la misma; la que, en consecuencia, permite analizar la descentralización enfocada hacia el comportamiento inducido por dichos incentivos en un contexto de información asimétrica.

A continuación se resaltan algunos de los temas críticos del enfoque de segunda generación para apreciar mejor su aplicabilidad como marco teórico referencial, en particular en lo relativo a los temas de institucionalidad política e institucionalidad fiscal.

Economía institucional

La nueva economía institucional entiende por instituciones aquellas normas, formales e informales, que configuran el comportamiento de organizaciones e individuos dentro de una sociedad (North, 1990). Dichas normas determinan los incentivos para el comportamiento de individuos y organizaciones.

El enfoque de incentivos es parte de la literatura sobre economía de la información[7], en particular de la literatura sobre el problema agente-principal. Este problema describe la desalineación de los resultados logrados por el administrador de una empresa (agente) respecto a los objetivos de los dueños o accionistas de la misma (principal), la que a su vez normalmente ocurre en un ambiente de asimetría de información. Esta desalineación se resuelve mediante el diseño de un mecanismo de incentivos, es decir, un contrato que establece con precisión los premios y castigos tal que asegure alineamiento del agente a los objetivos del principal (teoría de contratos).

Desde el punto de vista del sector público, la autoridad electa y posteriormente el gerente público designado como administrador de una entidad o una empresa pública debe lograr resultados que sean consistentes o estén alineados con los objetivos para los cuales fue creada la entidad o empresa pública (objetivos normalmente explicitados en normas legales, existiendo una jerarquía de estas alineadas en última instancia a la Constitución Política del Estado). En este caso, el principal último es el ciudadano. Los administradores del gobierno son el agente público que ejecuta, pero a la vez, son también principal cuando interpretan las normas para establecer prioridades de acuerdo a las necesidades y circunstancias y de acuerdo a sus objetivos políticos.

En ambos casos, el problema agente-principal trata en realidad sobre la delegación de un conjunto de tareas y responsabilidades hacia un agente que tiene objetivos diferentes a los del principal. Esto es problemático especialmente si, además, el agente posee información desconocida por el principal (asimetría de información). El agente puede utilizar esa información dando lugar a riesgo moral (ocultar acción) o a selección adversa (ocultar información). También puede darse el caso de simetría de información entre el agente y el principal, pero no verificable por terceros (no verificabilidad).

El conflicto de objetivos e información son los dos ingredientes básicos de la teoría de incentivos (Laffont y Martimort, 2002), la que también fue aplicada a la economía política (Laffont, 2000) y a la teoría de las organizaciones (Milgrom y Roberts, 1992). Mientras la economía clásica analiza el comportamiento de los mercados basado en el paradigma de que los agentes buscan optimizar sus objetivos privados, la teoría de incentivos propone que ese supuesto básico también se lleve al análisis del funcionamiento de las organizaciones y de toda situación de toma de decisiones colectiva.

Institucionalidad política

Weingast (1995 y 2009) presenta un conjunto de condiciones (D1-D5) para que la institucionalidad política de una descentralización pueda denominarse pro-mercado y pueda utilizarse como referencia (en este caso, una referencia a eficiencia) para evaluar otros arreglos institucionales. Estas son:

D1: Que exista jerarquía entre niveles de gobiernos, cada uno con ámbito de autoridad delineada, es decir, que exista división vertical del poder;

D2: Autonomía subnacional en competencias de regulación económica, provisión de bienes y servicios públicos y la necesidad de gravar impuestos propios;

D3: Un régimen de mercado común a todas las jurisdicciones subnacionales con libre movilidad de productos y factores;

D4: Régimen de restricciones presupuestarias subnacionales inflexibles o duras, debido a que los subnacionales deben absorber todas las consecuencias de sus decisiones (no gastar más allá de sus posibilidades y no salvataje);

D5: Autoridad subnacional y mecanismos políticos institucionalizados tal que la descentralización no caiga bajo control del gobierno central ni éste pueda alterar las reglas de juego discrecionalmente.

El cumplimiento pleno de las cinco condiciones garantizaría que la descentralización generará un ambiente de competencia entre las distintas jurisdicciones locales (lo eficiente), siendo esta la razón de porqué se las denomina institucionalidad política pro-mercado[8]. Asimismo, el no cumplimiento de una o varias de dichas condiciones permitiría entender y explicar el comportamiento de otros arreglos institucionales posibles. Pero ¿por qué el objetivo de promover competencia interjurisdiccional? Aquí hay que diferenciar entre:

a) las fuentes de generación de competencia;

b) la competencia misma como incentivo;

c) los efectos de dicha competencia.

Respecto al inciso a), D2, D3 y D4 son fuente de competencia porque permiten el surgimiento de procesos competitivos, es decir, que los gobiernos subnacionales tengan autoridad para adaptar políticas a sus circunstancias, que exista libre movilidad de productos y factores entre jurisdicciones y que existan límites y prudencia en la administración fiscal subnacional. Respecto a b), una vez surgida, la competencia misma proporciona a los agentes públicos subnacionales los incentivos para implementar políticas consistentes con los intereses de sus ciudadanos o alineamiento. Así queda claro que la preocupación económica de fondo es el desalineamiento de objetivos e intereses. Respecto a c), la competencia entre jurisdicciones subnacionales tendrá el efecto de: (i) limitar políticas excesivamente intervencionistas por parte de los gobiernos subnacionales (jurisdicciones más liberales en lo económico serían más atractivas para la inversión privada); (ii) limitar abuso de poder por parte del gobierno subnacional (promoción de políticas anticompetitivas y pro-monopolios en favor de grupos de interés locales); (iii) limitar

el comportamiento rentista por parte del gobierno y/o pobladores de las jurisdicciones subnacionales (solo puede gastarse lo que se ha recaudado localmente); (iv) y limitar corrupción. De esta manera se entiende que los desalineados en un momento dado pueden ser agentes públicos, privados y los propios ciudadanos de una jurisdicción.

A este planteamiento, se deben añadir las siguientes aclaraciones, complementaciones y precauciones. Primero: un país puede ejecutar una descentralización diferente a la ideal propuesta arriba; es decir, una descentralización podría ser pro-mercado, pro-Estado o algo mixto. Pero, independientemente del tipo de descentralización que se implemente, se requiere compararla con algo para entenderla y evaluarla. Siguiendo con la tradición de economía normativa[9], ese algo tendría que ser lo eficiente, entendiéndose por eficiente al mercado competitivo. En este caso, el listado D1-D5 es una propuesta normativa que, en teoría, generaría como resultado la simulación de un mercado competitivo entre jurisdicciones locales.

Segundo: la condición D5 en realidad tiene el propósito de funcionar como un candado para que la descentralización construida no sea modificada o revertida unilateralmente por el poder central[10]. La preocupación surge a partir del doble dilema de la descentralización de DeFiguereido y Weingast (1997) expresado en las siguientes preguntas: ¿Qué previene que el gobierno central destruya la descentralización arrollando a los subnacionales[11]? ¿Qué previene que las jurisdicciones locales socaven la descentralización no aportando (free-riding) y no cooperando[12]? Los mecanismos políticos institucionalizados a los que hace referencia D5 son en realidad la diversidad de mecanismos legales conocidos como modificaciones en la Constitución Política del Estado, interpretaciones de organizaciones como tribunales constitucionales o agencias de coordinación intergubernamental, fortalecimiento del estado de derecho, separación de poderes, fortalecimiento de la democracia y la propia descentralización[13]. Sin embargo, para QianyWeingast (1997), éstos no necesariamente serán creíbles y no funcionarán en toda circunstancia. Por ello la solución de fondo está nuevamente en el diseño de una institucionalidad política de la descentralización tal que logre alinear los incentivos de los agentes políticos con los intereses y bienestar de la ciudadanía. Así, el problema político de fondo es el mismo problema económico de desalineamiento y su solución es nuevamente la promoción de competencia interjurisdiccional.

Tercero: como precaución, para Prudhomme (1995) la idea de competencia interjurisdiccional es deseable mientras promueva eficiencia. Pero podría surgir el caso de gobiernos subnacionales que, con tal de atraer inversiones, podrían competir entre sí bajando impuestos y elevando subsidios hasta el extremo de generar una competencia destructiva. Este efecto sería mayor cuando mayor el grado de descentralización. Otra alternativa es visualizar un grado deseable de competencia combinado con gobiernos subnacionales cooperando entre sí en forma espontánea o como resultado de incentivos y regulaciones por parte del gobierno nacional.

Institucionalidad fiscal

La institucionalidad fiscal se refiere al diseño de los detalles de las políticas de impuestos y transferencias, a los incentivos implícitos a los que dan lugar y a los resultados que generan. Por ejemplo, desde la perspectiva de incentivos se plantea que la recaudación de impuestos locales propios genera cultura de pago de impuestos, genera en los gerentes públicos incentivo a la rendición de cuentas y genera en la ciudadanía local incentivos para reclamar resultados. De la misma manera, desde la perspectiva de los incentivos se plantea que las transferencias desincentivan la recaudación de impuestos, generan dependencia económica y política, incentivan localmente a gastar más de lo que se tiene, no incentivan a la rendición de cuentas locales, generan incentivos a la corrupción y al comportamiento rentista, y en combinación con un presupuesto flexible podrían incentivar el excesivo endeudamiento local. Sin embargo, en la práctica no necesariamente es o uno u otro: típicamente existe una mezcla de impuestos propios y transferencias dependiendo de las circunstancias locales, además que existe gran variedad de impuestos y transferencias posiblemente dando lugar a una mezcla de comportamientos. Prudhomme (1995) dice que con frecuencia, las transferencias son inevitables y no necesariamente tienen que ser malas, sino que es un tema de diseño. Efectivamente, bajo el enfoque de primera generación, las transferencias deben cumplir con un rol de ecualización horizontal, bajar la carga impositiva y limitar competencia impositiva entre jurisdicciones. Pero bajo el enfoque de segunda generación, las transferencias deben además incentivar premiando a gobiernos subnacionales que promueven crecimiento económico mediante diseños no lineales y creciente retención de recaudaciones locales, para así evitar que la ecualización ocurra a costa de crecimiento.

China y Latinoamérica

Posiblemente, una de las experiencias contemporáneas más interesantes desde la perspectiva de institucionalidad política y fiscal en general y diseño de impuestos en particular, es el caso de China. Jin, Qian y Weingast (2005) analizaron con detalle los incentivos e impactos contenidos en la experiencia china de descentralización. Luego de explicar las tres fases de evolución de las relaciones fiscales entre el gobierno central chino y sus provincias[14], analizan la relación entre los incentivos fiscales al gobierno provincial y el desarrollo del mercado local logrado. El mencionado estudio es rico en términos metodológicos. Por ejemplo, define el ingreso fiscal subnacional como la suma de impuestos, tasas y otros. Los impuestos son estrictamente aquellos recaudados en la economía local por el gobierno local (pudiendo ser de carácter nacional o subnacional) y se denominan ingresos presupuestados. Las tasas son cobros locales de diferente tipo y se los considera ingresos extra, pero forman parte del presupuesto local. Los otros se refieren a ingresos fuera de presupuesto. En la experiencia china, el incentivo a los subnacionales habría estado en los contratos fiscales que consistían en que los subnacionales debían enviar un ingreso fijo al gobierno central (impuestos aduaneros, impuestos directos y ganancias de empresas públicas supervisadas desde el gobierno central) y el resto, denominado ingreso local, compartir con el gobierno central pero con la diferencia de que por cada unidad monetaria adicional generada la provincia se queda con un alto porcentaje de la misma[15]. A esta se denomina tasa marginal de retención de ingresos, la que fue creciendo en el tiempo llegando a ser 100% para muchas provincias. Esta medida fue acompañada con autonomía local sobre el uso de dichos recursos (aunque el oficial público responsable del gobierno provincial era asignado por el gobierno central, pero con la misión de promover el desarrollo local). De esta manera, el diseño fiscal introduce un premio doble al esfuerzo de recaudación local: primero, la retención marginal es cada vez mayor y segundo, su libre disponibilidad.

Como resultado, los autores encuentran que aumentó la correlación entre ingresos y gastos presupuestados del gobierno local de 0.172 para el periodo 1970-79 a 0.752 en el periodo 1982-91. Es decir, hay menor separación entre la fuente de ingresos y el destino de los gastos los que, a su vez, generan mayores ingresos, lo que implica un mejor alineamiento. En términos de los propios autores, encontraron, primero, que en el periodo de contratos fiscales, el desalineamiento entre los contratos ex ante y la implementación ex post fue pequeña, implicando que los contratos fueran creíbles; en segundo lugar, una alta correlación entre ingresos y gastos fiscales durante los años ochenta y noventa, en comparación con los setenta, implicando que los incentivos a los gobiernos locales fueron mayores luego de la reforma; y, en tercer lugar, que fuertes incentivos fiscales ex ante, medidos por la tasa marginal de retención en su presupuesto de ingresos, se relacionaron positivamente con el rápido desarrollo del sector privado[16].

En contraste, otra de las experiencias contemporáneas más interesantes también desde la perspectiva de institucionalidad política y fiscal en general y diseño de transferencias en particular, es el caso de gran parte del continente latinoamericano. Wiesner (2003) y Finot (2005) analizaron las características, incentivos e impactos contenidos en la experiencia latinoamericana: a diferencia de China, el caso latinoamericano trata de las múltiples experiencias nacionales con algunas características en común. Finot, por ejemplo, indica que la descentralización en Latinoamérica fue fundamentalmente un proceso político, con el objetivo de corregir desigualdades sociales, promover participación ciudadana y enfrentar la deuda social, razón por la que las transferencias condicionadas y no condicionadas jugaron papel fundamental. Se prestó mucha importancia a la ingeniería fiscal para el diseño del financiamiento y distribución de las transferencias. La principal fuente de financiamiento fueron los impuestos coparticipados[17]y, en algunos países, las regalías y alivio deuda[18]. Los principales criterios de distribución fueron los de población, pobreza, desigualdad social y bajo desarrollo local[19]. En la mayor parte de los países, las transferencias no fueron completamente de libre disponibilidad a favor de los subnacionales; normalmente, se acompañó con alguna condicionalidad suave, como máximos para gastos operativos y mínimos para gastos sociales e inversión en infraestructura.

Si las transferencias promueven presupuestos flexibles (lo opuesto a D4), entonces se entiende por qué algunos países (Brasil y Colombia) tuvieron que instaurar controles de gastos y endeudamiento (el endeudamiento excesivo de los subnacionales en Argentina y Brasil generó inestabilidad macroeconómica). Finot (2005) concluye que en Latinoamérica las transferencias no contribuyen a estimular que el gasto dependa de los aportes locales; las decisiones de gasto están divorciadas de las decisiones de ingreso, se han mezclado las transferencias sociales con las territoriales y el sistema de representación política local no es el adecuado. Wiesner (2003) critica la experiencia de Bolivia indicando que restricciones de economía política impiden la adopción del enfoque de incentivos (lo que no significa que no existan) y como resultado, se tiene un sistema de transferencias que incentiva al rentismo, no genera cultura de pago de impuestos y reproduce gobiernos subnacionales débiles. Es un resultado contrario a la intención de desarrollo económico vía transferencias[20].

Modelos alternativos

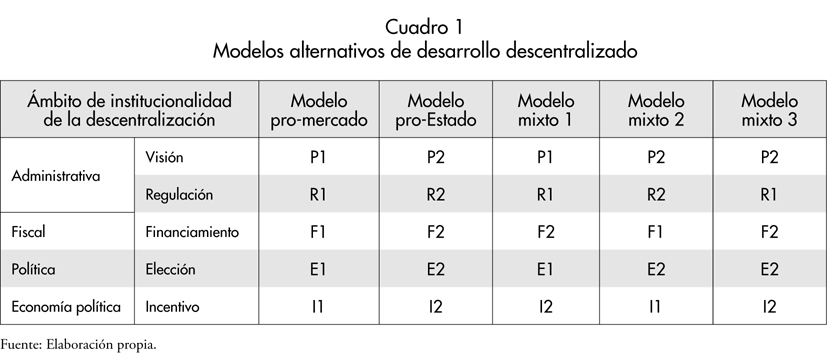

La mezcla de economía política y economía institucional aplicada a la temática de la descentralización, en el marco del enfoque de segunda generación, hace que esta sea compleja de visualizar en todas sus dimensiones. Debido a ello se hace necesario poder analizar la descentralización mediante algún modelo que simplifique la problemática a algunos de sus elementos fundamentales y que permita extraer implicancias a ser probadas. Por ejemplo, podría pensarse en diferentes alternativas de desarrollo económico descentralizado dependiendo de cómo se combinan diferentes opciones de política.

Suponiendo que solo existen dos niveles de gobierno (central y local) y siguiendo las condiciones D1-D5 de manera parcial y aproximada, las opciones de política podrían ser las siguientes:

i) Descentralización administrativa

Visión y rol del gobierno local[21]:

Opción P1: Producir solo bienes públicos. Esta opción corresponde a una visión de desarrollo donde el gobierno solo participa corrigiendo fallas de mercado y el desarrollo es guiado bajo liderazgo del sector privado.

Opción P2: Producir bienes públicos y solo aquellos bienes privados de alto impacto social. Esta opción corresponde a una visión de desarrollo donde el gobierno no solo corrige fallas de mercado, sino que coexiste con un sector privado y a la vez toma liderazgo del desarrollo económico.

Regulación económica:

Opción R1: El gobierno local tiene libertad plena de ajustar las regulaciones económicas a las circunstancias locales y a las necesidades de los flujos de trabajo y capital entre jurisdicciones.

Opción R2: El gobierno local tiene libertad parcial (o nula) de ajustar las regulaciones económicas, establecidas desde el gobierno central, a las circunstancias locales y a las necesidades de los flujos de capital y trabajo entre jurisdicciones.

ii) Descentralización fiscal (por la vía del ingreso)

Financiamiento del gobierno local:

Opción F1: Exclusivamente mediante impuestos locales a la propiedad y empresas locales. Esta opción corresponde a la administración fiscal local con presupuesto duro.

Opción F2: Exclusivamente mediante transferencias del gobierno central o departamental. Esta opción corresponde a la administración fiscal con presupuesto flexible.

iii) Descentralización política

Líder local: Opción E1: El oficial público y líder de la jurisdicción local es elegido localmente mediante proceso democrático.

Opción E2: El oficial público y líder de la jurisdicción local es asignado por el gobierno central.

iv) Economía política de la descentralización

Incentivos del líder local:

Opción I1: La motivación del oficial público y líder local son sus propios intereses políticos.

Opción I2: El oficial público y líder local no tiene otra motivación que su propia responsabilidad social (maximizar el bienestar social o agente benevolente).

Las opciones de política podrían combinarse de muchas maneras, dando lugar a modelos alternativos de desarrollo descentralizado. Los modelos podrían ser los que se muestran en el cuadro 1.

En el Modelo pro-mercado, el gobierno local solo produce bienes públicos y más bien promueve el liderazgo del sector privado, se financia únicamente con impuestos locales, tiene libertad de ajustar regulaciones económicas a las necesidades locales; el líder local es elegido localmente y a este lo incentiva sus intereses propios. El modelo corresponde a la propuesta de Weingast de que solo ocurrirá desarrollo local si la descentralización es pro-mercado. Esto se debe a que la competencia que se promueve entre jurisdicciones garantiza el alineamiento de intereses. Por definición, el modelo pro-mercado es pro-eficiencia, lo que implica que no toma en cuenta consideraciones de equidad.

En el Modelo pro-Estado, el gobierno local produce bienes públicos y privados de alto impacto social, se financia únicamente con transferencias, tiene libertad parcial para ajustar regulaciones económicas establecidas en el centro; el líder local es asignado por el gobierno central y su motivación es su propia responsabilidad social. Los problemas de este modelo, comparado con el pro-mercado, son que promueve presupuestos flexibles junto a gobiernos subnacionales que gastan más de lo que ingresan; el liderazgo local debe promover la expansión de la economía de Estado sin poder cambiar todas las regulaciones nacionales y más bien siguiendo directrices del centro.

El Modelo mixto 1 difiere del Modelo pro-mercado en que el financiamiento del gobierno local viene exclusivamente de transferencias y la motivación del líder local es su propia responsabilidad social. Los problemas de este modelo, comparado con el pro-mercado, es que promueve gobiernos subnacionales que gastan más de lo que ingresan pero son salvados porque el presupuesto es flexible; además, el líder local genuinamente promueve la expansión del sector privado local ajustando las regulaciones económicas a las necesidades locales, aunque sea a costa de déficits fiscales locales.

El Modelo mixto 2 difiere del Modelo pro-Estado en que el financiamiento del gobierno local proviene exclusivamente de impuestos locales y la motivación del líder local son sus intereses propios. Los problemas de este modelo, comparado con el pro-mercado, son que el líder local debe promover la expansión de una economía de Estado en su localidad, sin poder ajustar las regulaciones económicas a las necesidades locales y sin contar con apoyo financiero del gobierno central. Es decir, debe convencer a los locales a que paguen impuestos para la construcción de una economía de Estado. Si el líder local logra este objetivo, será premiado por oportunidades de ascenso dentro del partido que lo asignó a esa jurisdicción.

El Modelo mixto 3 difiere del Modelo pro-Estado en que las jurisdicciones locales son libres de ajustar las regulaciones económicas a sus necesidades locales y la motivación del líder local es su propia responsabilidad social. Los problemas de este modelo, comparado con el pro-mercado, son que el líder local altamente responsable es asignado por el centro a una jurisdicción local con la misión de expandir una economía de Estado local contando con la posibilidad de gastar más de lo ingresado dado que dispone de presupuesto flexible y libertad de ajustar las regulaciones económicas a las necesidades locales.

En todos los modelos mixtos, no existe razón para no considerar la coexistencia de impuestos y transferencias en el financiamiento del gobierno local, con sus correspondientes implicaciones respecto a la flexibilidad del presupuesto. De la misma manera, en cuanto a los incentivos del líder local, este podría estar dividido entre un mixto de intereses políticos nacionales y responsabilidad social local.

Estos son apenas unos cuantos modelos dentro de todas las combinaciones posibles. El ejercicio cumple su propósito de permitir visualizar modelos alternativos de desarrollo descentralizado a partir de una simplificación de la realidad a apenas cinco variables, pero donde el cambio de solo una de ellas producirá una realidad muy diferente. Este aspecto permite entender la descentralización como una integralidad, más allá de sus especificidades fiscales. Sin duda el mundo real es mucho más complejo porque la cantidad de modelos alternativos posibles es mucho más amplia. El ejercicio también muestra la ventaja de contar con una referencia fija (modelo pro-mercado) para entender y evaluar las otras alternativas, sin que eso signifique que el modelo universal para toda realidad deba ser necesariamente el pro-mercado.

Bibliografía

Ahmad, Ehtisham y Mottu, Eric

2002 Oil Revenue Assignments: Country Experiences and Issues. IMF Working Paper Nº WP/02/203, Washington, D.C.: International Monetary Fund.

De Figuereido, Rui y Weingast, Barry

1997 Self-enforcing Federalism. En: Journal of Law, Economics and Organization, 21: 103-135.

Finot, Iván

2005 Descentralización, transferenciasterritoriales y desarrollo local. En: Revista de la CEPAL, 86: 29-46.

Jin, Hehui; Yingyi, Qian y Weingast, Barry

2005 Regional Decentralization and Fiscal Incentives: Federalism, Chinese style. En: Journal of Public Economics, 89: 1719-1742.

Kornai, Janos

1986 The soft Budget Constraint. En: Kyklos, 39 (1): 3-30.

Laffont, JJ.

2000 Incentives and PoliticalEconomy. Oxford UniversityPress.

Laffont, JJ. y Martimort, D.

2002 TheTheory of Incentives: The Principal-AgentModel. Princeton UniversityPress.

Milgrom, P. y Roberts, J.

1992 Economics, Organization and Management. Prentice-Hall.

North, Douglass

1990 Institutions, Institutional Change and Economic Performance. New York: Cambridge University Press.

Oates, Wallace

2005 Toward a Second Generation Theory of Fiscal Federalism. En: International Tax and Public Finance, 12: 349-373.

Prudhomme, Rémy

1995 TheDangers of Decentralization. En: TheWorld Bank ResearchObserver, 10/2: 201-220.

Qian, Yingyi y Weingast, Barry

1997 Federalism as a CommitmenttoPreservingMarket Incentives. En: Journal of EconomicPerspectives, 11 (4): 83-92.

Weingast, Barry

2009 SecondGeneration Fiscal Federalism: TheImplications of Fiscal Incentives. En: Journal of UrbanEconomics, 65: 279-293.

Weingast, Barry

1995 TheEconomic Role of PoliticalInstitutions: Market-preservingfederalism and economicdevelopment. En: TheJournal of Law, Economics and Organization, 11: 1-31.

Wiesner, Eduardo

2003 Fiscal Federalism in LatinAmerica: FromEntitlementstoMarkets. Washington: IADB.

Wolf, Charles

1993 MarketsorGovernments.The MIT Press (2ª ed.).

Zhuravskaya, Ekaterina

2000 Incentives toProvide Local PublicGoods: Fiscal federalism, Russian Style. En: Journal of PublicEconomics, 76 (3): 337-368 (June).

[1] El presente artículo es parte de una investigación coordinada por Gover Barja dentro el proyecto Factores económicos e institucionales y su incidencia en el escaso desarrollo nacional y regional (Fuentes, distribución y uso de ingresos: Bolivia 1989-2009). El proyecto se ejecuta en el marco de una convocatoria sobre temas económicos promovida por el PIEB en 2011.

[2]Economista, investigador, docente de la Universidad Católica Boliviana, La Paz. Correo electrónico: gbarja@mpd.ucb.edu.bo. El autor agradece a Sergio Villarroel por sus sugerencias y complementaciones. También agradece las sugerencias de los lectores anónimos.

[3]La literatura sobre este tema está en inglés; la expresión Fiscal Federalism es predominante, a diferencia de la expresión más amplia de descentralización fiscal utilizada aquí. El cambio obedece a que el objeto de estudio es lo de facto y no lo de jure. En la práctica, la descentralización puede desarrollarse en multiplicidad de formas y grados, lo que explica por qué algunos Estados federales son más centralizados o descentralizados que otros.

[4]Hasta el punto en que el beneficio marginal social sea igual al costo marginal social.

[5]Con preferencia concentrados en aquellos con bases impositivas no móviles (como el impuesto a la propiedad), homogénea territorialmente y baja sensibilidad respecto al PIB (Ahmad y Mottu, 2002).

[6]Empresas, empresarios e inversionistas, así como profesionales y mano de obra en general, es decir, capital y trabajo.

[7]La palabra incentivos es muy atractiva para economistas. En los últimos tiempos, la economía ha pasado de ser la ciencia de la administración de los recursos escasos a ser la ciencia del diseño y administración de los incentivos. Se trata de un avance conceptual importante en la evolución del pensamiento económico al que han contribuido las áreas de costos de transacción, derechos de propiedad, economía de la información, nueva economía de la empresa, economía de la regulación, teoría de juegos, economía y derecho, economía e instituciones políticas. Hoy es posible que todas estas temáticas puedan entrar dentro el área general de Nueva Economía Institucional.

[8]Market-preserving en inglés.

[9]Se entiende por economía normativa el deber ser y por economía positiva lo que es realmente.

[10]Sin duda detrás del poder central existe lucha entre múltiples fuerzas políticas e intereses económicos.

[11]El abuso de poder y la actitud de tomar más de lo debido por parte del gobierno se conoce en la literatura como el problema del gobierno depredador (North, 1990). Su efecto es desincentivar el esfuerzo y la toma de riesgos por los agentes económicos. Lo contrario a un gobierno depredador sería un gobierno que premie el éxito económico.

[12]La actitud del gobierno (en cualquiera de sus niveles) de salvar o continuar financiando servicios, programas o empresas públicas ineficientes, se conoce en la literatura como el problema del presupuesto flexible (Kornai, 1986). Su efecto es incentivar a que los agentes económicos no eviten los errores y gastos innecesarios. Lo contrario sería un gobierno que castiga y por tanto desincentiva el fracaso económico.

[13]En la tradición anglosajona, el objetivo último de la descentralización (o la no centralización) es limitar la concentración de poder político en un gobierno central (Weingast, 1995). En contraste, en la tradición latinoamericana más reciente, el objetivo último habría sido enfrentar la deuda social (Finot, 2005). En este punto, Weingast es muy crítico de los economistas al indicar que solo se preocupan por lograr los precios correctos e ignoran completamente la posibilidad de que fuerzas políticas distorsionen la economía y afecten su desarrollo.

[14]Las tres fases fueron las de pre reforma hasta 1979 (gran bolsa común), reforma de 1979, fase de transición entre 1980 a 1993 (sistema de contratos fiscales) y fase post 1994 (sistema de separación de impuestos).

[15]En la fase posterior a 1994, el ingreso local fue redefinido como ingresos por impuestos estrictamente locales más la porción local de los impuestos nacionales compartidos.

[16]Zhuravskaya (2010) critica a los admiradores de la descentralización china indicando que, si bien fue resultado de su elevado crecimiento económico, y este a su vez resultado de políticas públicas locales favorables a las empresas e infraestructura de mercado, sin embargo, se ignora el poco progreso observado en la provisión de bienes públicos como educación, salud y protección social a su población, los que todavía serían rudimentarios.

[17]Impuestos nacionales recaudados por el gobierno central y distribuidos entre el gobierno central y los subnacionales en proporciones fijas. Típicamente, impuesto al valor agregado, ganancias, renta y otros.

[18]En el enfoque de segunda generación, transferencia es todo aquello que no es recaudación impositiva local.

[19]Cuanto peores sean los indicadores socioeconómicos, mayores serán las transferencias de diferente tipo que se pueda atraer (incentivo). No se utilizaron criterios de competitividad, inversión o mejor aún, recaudación impositiva local, salvo en México y Colombia que sí utilizaron criterio de incremento de ingresos propios.

[20]Idea informal de que la sola existencia de transferencias, sean condicionadas o no, garantiza desarrollo económico, y que éste puede apresurarse con mayor magnitud de transferencias por largo tiempo.

[21]Probablemente uno de los enfoques predominantes sobre la frontera gobierno-mercado (suponiendo solo dos opciones) es el que establece las funciones de cada uno de manera pragmática antes que ideológica. Para Wolf (1993), es función del gobierno intervenir el mercado para corregir sus fallas de funcionamiento (monopolio, oligopolio, bienes públicos, externalidades, asimetría de información, desigualdad) y es función del mercado regulado desarrollarse y operar en condiciones de eficiencia económica (eficiencia en asignación, interna y dinámica). A la vez es función del gobierno cooperar con el mercado y adoptar criterios de mercado para corregir sus propias fallas de funcionamiento (separación de ingresos y gastos, ambigüedad de producto y tecnología, internalidades y objetivos de la organización, externalidades derivadas, abuso de poder y privilegio). En suma, debido a que ambos, gobierno y mercado, son opciones imperfectas, el gobierno debe ayudar a que el mercado funcione con eficiencia y viceversa.